Nézzük tehát először, mi történt közel 30 éve.

1994 folyamán az inflációs veszélyre hivatkozva az amerikai jegybank gyors ütemben 3-ról 6 százalékra emelte a kamatszintet (lásd első ábra), amely meglepetésként érte a piaci szereplőket, akik évek alatt hozzászoktak ahhoz, hogy a kamatok trendje alapvetően csökkenő (ismerős történet 2022-ből). Számos befektető és spekuláns ült rá a 90-es évek elején erre a trendre, és tőkeáttételből, hitelek segítségével a kamatszint, illetve a kötvénypiaci hozamszint alacsonyan maradására/stabilitására játszottak. Közülük is kiemelkedő volt Kalifornia egyik leggazdagabb megyéje, Orange County (OC), ahol a korábbi évek kiváló hozamai miatt mágusnak tartott pénzügyi vezető, Robert Citron óriási tőkeáttételes pozíciókat épített ki kötvényekben: 7,5 milliárd USD vagyonra 20,5 milliárd USD pozíciót vett fel.

A stratégia lényege a klasszikus „borrow short, lend long carry trade” volt, azaz rövid lejáratú hitelekből, amelyeknek alacsonyabb a kamata, hosszabb lejáratú, magasabb hozamú instrumentumokat kell venni. Lényegében minden bank működésének is ugyanez az alapelve. Nem nehéz megérteni, hogy ha a fentieknek megfelelően 1994 elején 3 százalékon vettünk fel hitelt és befektettük 5,5 százalékos hosszú kötvényekbe, akkor, ha semmi nem történik, megkerestük a hozamok különbségét, 2,5 százalékot*, illetve a tőkeáttétel segítségével ennek többszörösét.

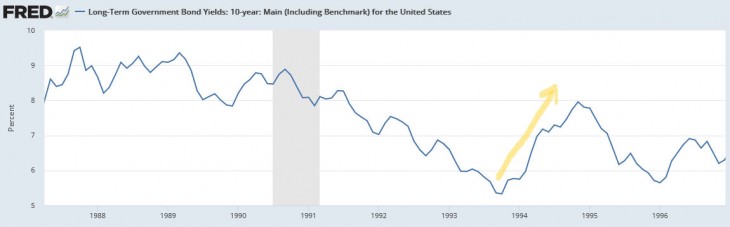

Ám sajnos minden egyéb nem volt változatlan, és a Fed kamatemelései hatására a kötvényhozamok is emelkedni kezdtek, 5,5 százalékról 8 százalékig (második ábra). A kötvényhozamok emelkedése a kötvényárfolyamok esését jelenti, így OC portfoliója egyre kevesebbet ért, és egy idő után a hitelek mögé pótlólagos fedezetet kellett volna képezni (margin call, minden tőkeáttételes befektető rémálma), de nem volt miből, így kénytelenek voltak a portfoliót likvidálni. Orange County hatalmas veszteséget szenvedett el, és csődöt jelentett.

Érdekesség, de gyakran megfigyelhető, hogy egy nagy, tőkeáttételes szereplő likvidálása nagyon sokszor piaci mélypontot is jelent, és most sem volt ez másképp:

OC csődje, és portfoliójának likvidálása (=kötvények eladása) a kötvénypiaci árfolyamok mélypontját (és a kötvényhozamok csúcsát) jelentette.

Ha a pozíciót megtartották (megtarthatták!) volna, akkor végül valóban sokat kerestek volna – ám a piacok természete épp olyan, hogy a piaci mélypontot a kényszerlikvidálás jelöli ki (alapelv: ha egy piacon egy nagy szereplő szalagcímekben olvasható kényszerlikvidálásáról olvasunk, akkor gyanakodhatunk, hogy piaci mélypont közelében vagyunk).

Miért releváns most mindez?

Azért, mert az amerikai bankszektor néhány szereplője láthatóan 2022-ben pont ugyanazt játszotta, mint annak idején Orange County: a náluk lévő lakossági és vállalati betétekre viszonylag alacsony kamatot fizetnek, és azokból magasabb kamatozású, hosszabb kötvényeket vásároltak. Egyesek igen sokat. A probléma csak annyi, hogy a Fed váratlanul gyors kamatemelései miatt (pont, mint 1994-ben), a kötvények árfolyama leesett, a portfoliók leértékelődtek, és ha ettől megijedve a betétesek elkezdik kivonni tőkéjüket a bankból, akkor a csak papíron létező veszteségek hirtelen valóssá válnak, pont, mint egy margin call esetén. Úgy tűnik, nagyjából ez történt a Silicon Valley Bank-kal (ez nem egy kis vidéki takarékszövetkezet: a 20 legnagyobb amerikai bank között van, több, mint 8000 alkalmazottal, és több, mint 200 milliárd USD eszközállománnyal!), amely hatalmas veszteséget szenvedett el kötvényportfolióján, majd a betétesek pénzkivonása (bankrun) miatt a héten csődbe is ment.

A milliárd dolláros kérdés természetesen az, hogy egyedi esetről van-e szó, vagy számos más nagy amerikai bank is hasonló cipőben jár?

Amennyiben az előbbi, akkor ez csak baleset, egy megbicsaklás az úton, egy korrekció a nagy hozamemelkedő trendben, és a kötvényhozamok tovább fognak emelkedni. Amennyiben sok hasonló helyzetben lévő szereplő van (márpedig a csótány-elv azt mondja, hogy igen**), akkor viszont az amerikai jegybank kénytelen lesz megállni a kamatemelésekkel, mert az a pénzügyi rendszert, és ennélfogva a teljes gazdaságot veszélyezteti. Mindkettőt el tudom képzelni, de egyelőre valószínűbbnek tűnik számomra, hogy hasonló a helyzet most az 1994/95-öshöz, és egy jelentős, túlságosan kifeszített szereplő kényszerlikvidálása fordulópontot jelenthet a kötvénypiacon és a Federal Reserve kamatpolitikájában is. Amennyiben ez utóbbi magyarázat az igaz, akkor annak számos kihatása lehet: a gyengébb gazdaság/alacsonyabb kamatok kombó kihathat a világon mindenre a magyar kamatszinttől kezdve az arany árfolyamán át… stay tuned!

*plusz a rolldown-t is, azaz azt, hogy a 10-éves kötvény egy év múlva 9-éves lesz, aminek alacsonyabb a hozama normális hozamgörbe mellett, mint a 10-évesé, de ezzel most ne foglalkozzunk

**Cockroach theory of investing: ha meglátsz egy csótányt, akkor majdnem biztos, hogy kellő keresgélés után még többet is fogsz találni