Minden negyedévet követő hó 12. napjáig, azaz most péntekig kell adóbevallást benyújtaniuk azoknak az egyéni vállalkozóknak, akik átalányadózást választottak. A 2458-as jelű bevallás összeállításában tavalyhoz képest technikai változás nincs, de a jogi környezet módosulása miatt úgy véljük, hasznos információkkal tudunk szolgálni.

Fotó: Pixabay

Először is fontos változás, hogy a minimálbér tavaly december 1-jei, bruttó 266 800 forintra emelése miatt megemelkedett az átalányadózásra jogosító bevételi értékhatár. Ez a limit az év első napján érvényes éves minimálbér tízszerese, azaz 32 millió 16 ezer forint, illetve kiskereskedelmi tevékenységet végző egyéni vállalkozó esetében az éves minimálbér ötvenszerese, azaz 160 millió 80 ezer forint. Aki tevékenységét év közben kezdte, annak természetesen időarányosan kell figyelembe vennie ezt az összeget.

Nem változott az a szabály, hogy az átalányadózók jövedelme az éves minimálbér feléig mentes a személyi jövedelemadó alól, de a járulékokat, azaz a társadalombiztosítási járulékot (tb) és a szociális hozzájárulási adót (szochó) legalább a minimál járulékalap után meg kell fizetni minden olyan hónapban, amikor az egyéni vállalkozó biztosítottnak minősült. Ami változás, az épp a minimálbér már említett 266 800 forintra, valamint a „diplomás minimálbérként” is emlegetett garantált bérminimum 326 000 forintra emelése miatt történik.

Ami öröm, az tehát az adómentességre jogosító összeghatár emelkedése:

a jövedelem (figyelem, nem a bevétel!) után 1 millió 600 ezer 800 forintig nem kell személyi jövedelemadót fizetni.

Mivel az átalányadózásban a vélelmezett költséghányad fő szabály szerint 40 százalék, egyes tevékenységek esetében 80 százalék, míg a kizárólag kiskereskedelmi tevékenységet végző átalányadózó egyéni vállalkozók számára 90 százalék, ez azt jelenti, hogy bevételük

- 40 százalékos költséghányad esetén 2 millió 668 ezer forintig,

- 80 százalékos költséghányad esetében 8 millió 4 ezer forintig,

- 90 százalékos költséghányad esetében 16 millió 8 ezer forintig

adómentes. Fontos azonban kiemelni, bevételként az adott negyedévben kifizetett számlákat kell figyelembe venni. Előfordulhat tehát, hogy egy 2023 decemberének végén kibocsátott számla ellenértéke csak idén januárban folyt be a vállalkozó számlájára, ebben az esetben ez az első negyedév bevételének számít. Egy március végén kibocsátott, de csak áprilisban kifizetett számla viszont az első negyedévi bevallásba nem kerülhet be!

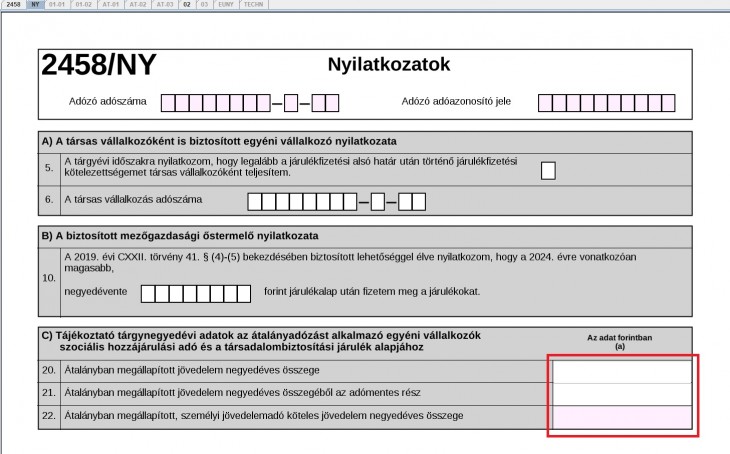

A jövedelem negyedéves összegét, illetve az abból adómentes részt – a tavalyihoz hasonlóan – a bevallás NY lapjának C blokkjában kell feltüntetni.

A feketeleves

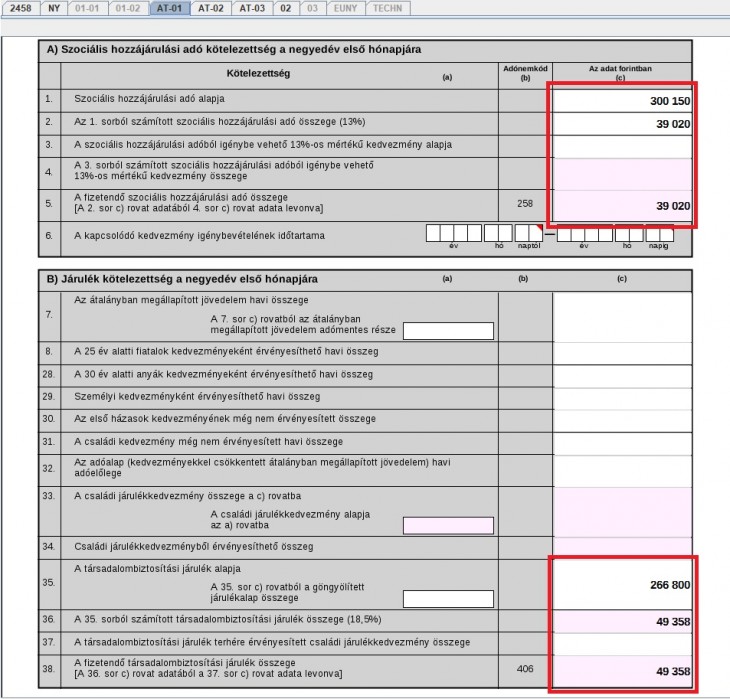

A minimálbér, valamint a garantált bérminimum emelése azonban a minimáljárulék megemelkedését is jelenti. Mivel a jövedelem az adómentes rész miatt az első hónapokban valószínűleg nem éri el a minimális járulékalap (az elvégzett munka típusától függően minimálbér vagy garantált bérminimum) összegét, ezért ezek alapján kell a 18,5 százalék társadalombiztosítási (tb-)járulékot és 13 százalék szociális hozzájárulási adót (szocho) megfizetni, mégpedig az alábbiak szerint:

- ha a minimálbér alapján kell számolni, akkor a tb-járulékot legalább havonta 266 800, vagyis negyedévente 800 400 forint után, a szociális hozzájárulási adót pedig ennek 12,5 százalékkal növelt összege után, tehát legalább havonta 300 150, negyedévente 900 450 forint után kell megfizetni,

- ha szakképesítést igénylő munkát végzünk, azaz a garantált bérminimum alapján kell számolnunk, akkor a tb-járulékot legalább havonta 326 ezer forint, vagyis negyedévente 978 ezer forint után, a szociális hozzájárulási adót pedig ennek 12,5 százalékkal növelt összege után, tehát legalább havonta 366 750 forint, negyedévente 1 millió 100 ezer 250 forint után kell megfizetni.

(A 12,5 százalékos növelést nem kell alkalmazni, ha mellékállású vagy nappali tagozatos tanuló az egyéni vállalkozó! Az ő esetükben járulékokat is csak akkor kell fizetni, ha az egyéni vállalkozásból származik adóköteles jövedelem, azaz az meghaladja az 1 millió 600 ezer 800 forintot.)

A tb-járulékot és a szochót is havi bontásban kell feltüntetni, és minden olyan hónapra be kell vallani, amelyben akár csak egyetlen napra is biztosítottnak minősül az átalányadózó. Az adatokat a bevallás AT-01, AT-02 és AT-03 lapjain kell feltüntetni.

A bevallások alapján kiszámított közterheket az alábbi, a NAV honlapján közzétett számlaszámokra kell befizetni szintén péntekig:

- Személyi jövedelemadó: 10032000-06056353

- Társadalombiztosítási járulék: 10032000-06055802

- Szociális hozzájárulási adó: 10032000-06055912

Az átalányadózók göngyölítéses módszerének alkalmazásához ebben a cikkünkben talál segítséget: