Az idei évtől az átalányadózó egyéni vállalkozóknak a járulékokat is – hasonlóan az szja-előleghez – nem havonta, hanem negyedévente kell megfizetniük. Hogy mennyi is a befizetendő, azt ebben az évben a 2358-as számú bevallásban kell feltüntetni.

A dokumentum továbbra is havi bontásban kéri a tb és szociális hozzájárulás alapjának és összegének meghatározását, aminek tulajdonképpen semmi értelme nincs. A bevallási, egyben a befizetési határidő pedig a tárgynegyedévet követő hónap 12-e, azaz április 12., július 12., október 12., valamint a jövő év január 12. Így azután lényegtelen, hogy a kisvállalkozó az adott bevételt január 2-án vagy március 31-én szerezte meg, a költségvetés nevű közös kalap csak április 12-én jut hozzá az őt megillető pénzhez.

A göngyölítéses módszer – bár bonyolult – jó az adózónak és jó a költségvetésnek is. Az adózónak elosztja a közterheket, mert úgy kell fizetnie, mintha az év során a jövedelmét folyamatosan szerezte volna meg. A költségvetés számára pedig biztosítja a rendszeres bevételt.

A minimálbér 232 ezer, illetve a garantált bérminimum 296 400 forintra emelése az átalányadózó egyéni vállalkozók házi költségvetésére is hatással van. Mivel az ő esetükben a minimálbér feléig, 1 millió 392 ezer forintig mentesülnek a személyi jövedelemadó (szja) fizetése alól, ez ezt jelenti, hogy fő szabályként (40 százalékos vélelmezett költséghányaddal számolva) 2 millió 320 ezer forint bevételig nem kell szja-t fizetniük. Ez a bevételi határ a 80 százalékos költséghányadú körben 6 millió 960 ezer, míg a 90 százalékos költséghányadúak, azaz a kizárólag kiskereskedelmi tevékenységet végzők esetében 13 millió 920 ezer forint.

Eddig egyszerű is a dolog, de mennyi járulékot kell fizetni? A göngyölítéses módszerre vonatkozó szabály így szól (és most két ijesztő jogszabályi idézet következik):

A társadalombiztosítási járulékról (tb-járulék) szóló törvény szerint: „Az Szja tv. szerinti átalányadózást alkalmazó biztosított egyéni vállalkozót havonta terhelő társadalombiztosítási járulék alapja az év elejétől [a Tbj. 6. § (1) bekezdés d) pont szerinti biztosítási jogviszony keletkezésétől] a tárgynegyedév utolsó napjáig (az egyéni vállalkozói biztosítási jogviszony megszűnéséig) átalányban megállapított, személyi jövedelemadó köteles jövedelem, csökkentve az év korábbi negyedévében, negyedéveiben járulékalapként figyelembe vett összeggel, elosztva annyi hónappal, ahány hónapban az egyéni vállalkozói biztosítási jogviszony a tárgynegyedévben (akár egyetlen napig is) fennállt.”

A szociális hozzájárulási adódóról (szochó) törvény szerint: „Az átalányadózást alkalmazó egyéni vállalkozót saját maga után havonta terhelő adó alapja az év elejétől [a Tbj. 6. § (1) bekezdés d) pontja szerinti biztosítási jogviszony keletkezésétől] a tárgynegyedév utolsó napjáig (az egyéni vállalkozói biztosítási jogviszony megszűnéséig) átalányban megállapított, személyi jövedelemadó köteles jövedelem, csökkentve az év korábbi negyedévében, negyedéveiben adóalapként figyelembe vett összeggel, elosztva annyi hónappal, ahány hónapban az egyéni vállalkozói biztosítási jogviszony a tárgynegyedévben (akár egyetlen napig is) fennállt, azzal, hogy az adóalap nem lehet kisebb az adóalap megállapításának különös szabályai szerint megállapított összegnél.”

Most, hogy ezen a borzalmasan hangzó, jogi bikkfanyelven megfogalmazott szövegen is túl vagyunk, nézzük meg, hogyan is lesz érdemes elkészíteni az első (majd a második stb.) negyedéves adóbevallást! Az első még viszonylag egyszerű lesz, hiszen még nincsenek az évnek „korábbi negyedévei”. Így tehát a vállalkozó előveszi a digitális korban már Excel-táblázatnak nevezett „kockás papírt” (a jogszabály által megkövetelt bevételi nyilvántartást is érdemes ilyenben vezetni), és szépen összeadja az idén eddig befolyt bevételeket.

Fontos, hogy az egyéni vállalkozónál a bevétel megszerzésének időpontja mindig az a nap, amikor azt a bankszámláján vagy vállalkozói számláján jóváírták. Tehát egy tavaly decemberi, de csak januárban kifizetett számlát már 2023-ra kell bevallani! Viszont egy március végén kiállított, de hó végéig ki nem fizetett számla nem szerepelhet az első negyedévi bevallásban!

Elő a számológépet!

A járulékfizetés alapja az adóköteles jövedelem. Ennek meghatározása sem egyszerű, de ha a kedves Olvasó követi az útmutatónkat, akkor sikerülni fog!

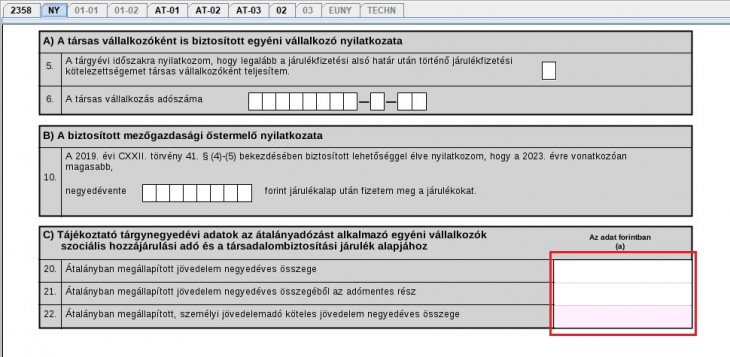

A kifizetett számlák befolyt összegeit összeadva megkapjuk a negyedéves bevételt. Az átalányadózás lényege, hogy a jogszabály egy vélelmezett költséghányadot ismer el. (Korábban utaltunk rá, ez főszabály szerint 40 százalék, de lehet 80 vagy 90 százalék is.) A bevétel ezen felüli része, azaz a bevétel 60 (esetleg 20 vagy 10) százaléka a jövedelem. Ebből a jövedelemből le kell vonni az adómentes részt, idén 1 millió 392 ezer forintot. Ha negatív, akkor a jövedelem nulla, és marad még az adómentes „laufból” a következő negyedév(ek)re is. A megszerzett jövedelmet, illetve az abból adómentes részt a bevalláson ki is kell tölteni.

Az így kiszámított adóköteles jövedelem lehet a járulékfizetés alapja. Ám ha ez az összeg alacsonyabb, mint a minimálbér vagy (az elvégzett feladat függvényében) garantált bérminimum, akkor ez utóbbi után kell megfizetni a járulékokat, mégpedig az alábbiak szerint:

- ha a minimálbér alapján kell számolni, akkor a tb-járulékot legalább havonta 232 ezer, vagyis negyedévente 696 ezer forint után, a szociális hozzájárulási adót pedig ennek 12,5 százalékkal növelt összege után, tehát legalább havonta 261 ezer, negyedévente 783 ezer forint után kell megfizetni,

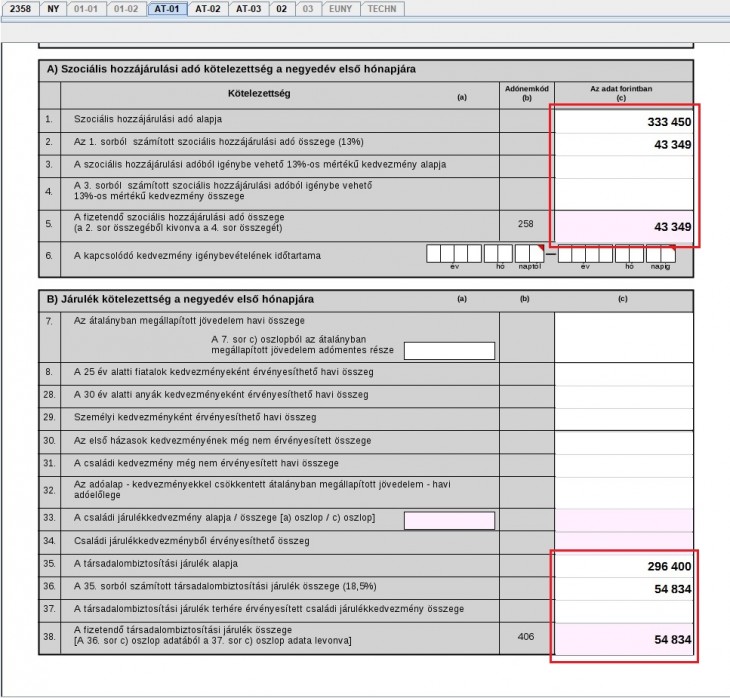

- ha szakképesítést igénylő munkát végzünk, azaz a garantált bérminimum alapján kell számolnunk, akkor a tb-járulékot legalább havonta 296 400 forint, vagyis negyedévente 889 200 forint után, a szociális hozzájárulási adót pedig ennek 12,5 százalékkal növelt összege után, tehát legalább havonta 333 450 forint, negyedévente 1 millió 350 forint után kell megfizetni.

(A 12,5 százalékos növelést nem kell alkalmazni, ha mellékállású vagy nappali tagozatos tanuló az egyéni vállalkozó! Az ő esetükben járulékokat is csak akkor kell fizetni, ha az egyéni vállalkozásból származik adóköteles jövedelem, azaz az meghaladja az 1 millió 392 ezer forintot.)

Ez még viszonylag egyszerű, hiszen április elején még könnyű lesz megmondani, hogy melyik szám magasabb: az adóköteles jövedelem vagy a minimáljárulék alapja. Ugyanakkor a 12,5 százalékos szorzó miatt előfordulhat, hogy a tb-járulékot az adóköteles jövedelem, míg a szochót annak minimális mértéke alapján kell kiszámolni, ha az adóköteles jövedelem mértéke a kettő közé esik!

A tb-járulék mértéke 18,5 százalék, a szociális hozzájárulási adó mértéke pedig 13 százalék.

Az adatokat a bevallásban havi bontásban kell feltüntetni, ami véleményünk szerint feleslegesen bonyolítja az adminisztrációt, hiszen a 2358-as bevallás főlapján jelölve van, hogy az mely időszakra vonatkozik. Mindenesetre a járulékalapot, járulékokat annyival kell elosztani, ahány hónapban akár csak egyetlen napig is biztosított volt az átalányadózó egyéni vállalkozó. (Teljes negyedév esetén értelemszerűen hárommal.) A bevalláson a járulékalapokat és járulékokat az alábbi rubrikákba kell beírni:

Az Excel-táblába pedig most érdemes bevésni két számot: a március 31-ig a tb-járulék számításakor figyelembe vett járulékalapot és a szochó számításakor figyelembe vett járulékalapot. Mert három hónap múlva szükségünk lesz rá!

A nyáron nem csak a meleg miatt fogunk izzadni

Július elején elérkezik a második negyedéves bevallási időszak, az átalányadózó egyéni vállalkozó pedig ismét előveszi az Excel-táblát, melybe közben csak a kibocsátott, majd a vevője által ki is fizetett számlákat írta szorgalmasan. Megint összeadja őket, és elkezdi kiszámolni a járulékokat. És izzad. Pedig nem olyan nagy ördöngősség, mint amilyennek a törvény szövege alapján tűnik.

A negyedévben szerzett jövedelmet hozzáadja az előző negyedév végi adóköteles jövedelemhez. (Ha ez a jövedelem még mindig nem haladja meg az 1 millió 392 ezer forintot, akkor ismét nulla, viheti tovább a fennmaradó adómentes részt.) Az így kapott (kumulált) adóköteles jövedelemből levonja a tb-járulék, illetve a szochó számítása során az előző negyedévben a táblázatba felírt összeget. Ha ez a különbözet magasabb, mint a minimális járulékalap (minimálbér estén a tb-járuléknál 696 ezer, a szochónál 783 ezer forint, míg garantált bérminimum esetében a tb-járuléknál 889 200, a szochónál 1 millió 350 forint), akkor az alapján kell járulékokat számolni. Ha alacsonyabb, akkor pedig a minimális járulékszint után kell azokat bevallani. Megint csak havi bontásban…

Az Excel-táblába pedig ismét érdemes felírni két számot: a tb-járulék és a szochó június 30-ig figyelembe vett alapjait.

Azután ősszel, október elején, valamint a következő év januárjában ugyanezzel a módszerrel meg kell ismételni az eljárást. De addigra már menni fog, mint a karikacsapás!

Röviden tehát a menete a következő:

- az eddig megszerzett adóköteles jövedelem kiszámítása,

- levonni belőle az előző negyedévekben járulékalapként figyelembe vett összeget (ami az első negyedév végén értelemszerűen nulla),

- megnézni, hogy ez a különbözet magasabb-e, mint a minimális járulékalap (külön a tb-járulékra, külön a szochóra),

- a magasabb után kiszámítani a fizetendő járulékot,

- ezt a járulékalapot hozzáadni az előzőekhez, mert három hónap múlva szükség lesz rá!

Példák nélkül mit sem ér!

Nézzünk is két példát! Az egyszerűség kedvéért mindkét esetben főállású átalányadózó egyéni vállalkozóról lesz szó, akikre a 40 százalékos költséghányad vonatkozik, és munkájuk szakképesítést igényel, tehát a garantált bérminimum (296 400 forint) vonatkozik rájuk.

Az első esetben az adózó bevételei hektikusak, akár több negyedéven keresztül is dolgozik egy bevételért. Tegyük fel, ő az I. negyedévben 3 millió, a II. negyedévben 2,5 millió, a III. negyedévben nulla, a IV. negyedévben 5 millió forint bevételre tesz szert! Lássuk, hogy alakul a járulékfizetése!

I. negyedév: a 3 milliós bevétel 40 százaléka költség, tehát 60 százaléka jövedelem, ami 1 millió 800 ezer forint. Ebből 1 millió 392 ezer forint adómentes, tehát az adóköteles jövedelme 408 ezer forint. Előző negyedévek nem voltak, tehát ez lehetne a járulékalapja. Ennél magasabb a minimum tb-járulékalap, ami háromszor 296 400, azaz 889 200 forint. Tehát a fizetendő tb-járuléka ennek 18,5 százaléka, 164 502 forint. A 408 ezernél magasabb a minimum szochóalap is, ami háromszor 296 400, megfejelve 12,5 százalékkal, azaz 1 millió 350 forint. Így a fizetendő szochója 130 046 forint lesz. A tb- járulék és szochó alapjaként figyelembe vett két számot (889 200, illetve 1 000 350 forint) pedig felírja.

II. negyedév: az eddig megszerzett 5 millió 500 ezer forint bevételnek megint a 60 százaléka, azaz 3 millió 300 ezer forint a jövedelem. Ebből 1 millió 392 ezer forint adómentes, tehát az adóköteles jövedelem 1 millió 908 ezer forint. Tb-járulék alapjaként az előző negyedévben figyelembe vett 889 200 forintot, azaz erre a negyedévre 1 millió 18 ezer 800 forint jut. Mivel ez magasabb, mint a minimális járulékalap, így tb-járulékot ez alapján kell fizetnie, ami 188 478 forint lesz. Az 1 millió 908 ezer forintos adóköteles jövedelemből levonja az előző negyedévben figyelembe vett 1 millió 350 forint szochóalapot, így erre a negyedévre 907 650 forint jut. Ez azonban alacsonyabb, mint a minimális szochóalap, tehát ezt a járulékot most is 1 millió 305 forint után kell megfizetni, ami 130 046 forint. A tb-járulék esetén két negyedév alatt (889 200 + 1 018 800) 1 millió 908 ezer az eddig figyelembe vett járulékalap, szochó esetében pedig (kétszer 1 000 350) 2 millió 700 forint, most ezt a két számot érdemes megjegyezni.

III. negyedév: ebben a negyedévben bevétele nem volt, tehát a halmozott adóköteles jövedelme továbbra is 1 millió 908 ezer forint. Tb-járulékként eddig figyelembe vett 1 millió 908 ezret, tehát erre a negyedévre nulla jut, ami kevesebb, mint a minimál járulékalap. Tehát Tb-járulékot utóbbi, 889 200 forint után kell fizetnie, ami 164 502 forint. Szochó esetében az 1 millió 908 ezerből az eddig figyelembe vett 2 millió 700 forintot vonjuk le. Ez negatív, tehát az adót a minimál járulékalap (1 millió 350 forint) után kell megfizetni, ami most is 130 046 forint. A tb-járulék esetén három negyedév alatt az eddig figyelembe vett járulékalap (889 200 + 1 018 800 + 889 200) 2 millió 797 ezer 200, míg szochó esetében ez (háromszor 1 millió 350) 3 millió 1 ezer 50 forint lesz, ezt kell bevésni az Excel-táblába.

IV. negyedév: az ekkor befolyt 5 milliós bevétellel összesen 10 millió 500 ezer forint lesz a bevétele, így a jövedelem 6 millió 300 ezer lesz, amiből adóköteles 4 millió 908 ezer forint. Ebből levonva az eddig figyelembe vett tb-járulékalapot (2 797 200) 2 millió 110 ezer 800 forintot kapunk, ez meghaladja a minimális járulékalapot, így előbbi után kell tb-járulékot fizetni, ami 390 498 forint. Az adóköteles jövedelemből levonva az eddig figyelembe vett szochóalapot (3 001 050) 1 millió 906 950 forintot kap, ami meghaladja a minimális szochóalapot, így ezt az adót is a magasabb összeg után kell megfizetni, ez 247 904 forint lesz.

Az év végére tehát az adózó 4 millió 908 ezer forint adóköteles jövedelmet szerez, ami után négy negyedév alatt összesen 907 980 forint tb-járulékot és 638 040 forint szochót fizet. Ez pedig forintra pontosan megfelel az adóköteles jövedelem 18,5, illetve 13 százalékának.

A második esetben az átalányadózó egyéni vállalkozó havonta rendszeresen 750 ezer (azaz negyedévente 2 millió 250 ezer) forint bevételre tesz szert.

I. negyedév: 2 millió 250 ezer forint bevételéből a jövedelem 1 millió 350 ezer forint. Ez nem éri el az adómentes, 1 millió 392 ezres határt, tehát az adóköteles jövedelme nulla. Így tb-járulékot és szochót is a minimális, 889 200, illetve 1 millió 350 forint után kell fizetnie (164 502, illetve 130 046 forint), és az eddig figyelembe vett járulékalap is ez a két összeg lesz.

II. negyedév: összesen 4,5 milliós bevételéből 2,7 millió forint a jövedelem, ebből adóköteles 1 millió 308 ezer forint. Ebből levonva az eddig figyelembe vett tb-járulékalapot (889 200), 418 800 forintot kapunk, ami alacsonyabb, mint a minimum járulékalap, tehát utóbbit kell figyelembe venni járulékfizetésnél. Az adóköteles 1 millió 308 ezer forintból levonva az előző negyedévben figyelembe vett 1 millió 350 forint szochóalapot, 307 650 forintot kapunk, tehát a szochót is a minimum, 1 millió 350 forint után kell megfizetni. A két negyedév alatt figyelembe vett járulékalapok: tb-járuléknál 1 millió 778 ezer 400 forint, szochónál 2 millió 700 forint.

III. negyedév: az összesen 6 millió 750 ezer forint bevételből 4 millió 50 ezer forint a jövedelem, amiből adóköteles 2 millió 658 ezer forint. Ebből levonva az eddig figyelembe vett tb-járulékalapot (1 778 400) 879 ezer 600 forint jön ki, tehát tb-járulékot még mindig a minimum járulékalap, 889 200 forint után kell fizetni. A 2 millió 658 ezer forintból levonva az eddig figyelembe vett 2 millió 700 forint szochóalapot 657 ezer 300 forint jön ki, így szochót is a minimum szochóalap, 1 millió 300 forint után kell kiszámítani. A három negyedévi tb-járulékalap így 2 millió 667 ezer 600, az ugyanerre az időtartamra vonatkozó szochóalap pedig 3 millió 1 ezer 50 forint lesz.

IV. negyedév: az év során megszerzett 9 millió forint bevételből a jövedelem 5,4 millió forint, amiből adóköteles 4 millió 8 ezer forint. Ebből kivonva az eddig figyelembe vett tb-járulékalapot (2 667 600), az eredmény 1 millió 340 ezer 400 forint, ami magasabb a minimális járulékalapnál, tehát tb-járulékot ez alapján kell fizetni, 247 974 forintot. Szochó esetében a 4 millió 8 ezer forintból levonva az eddigi szochóalapokat (3 001 050), 1 millió 6 ezer 950 forint jön ki, így ez lesz a szochó alapja is, a fizetendő szochó összege 130 904 forint.

Így összességében a vállalkozó 4 millió 8 ezer forint adóköteles jövedelme után 741 480 forint tb-járulékot és 521 040 forint szochót fog fizetni, ami megfelel az adóköteles jövedelem 18,5, illetve 13 százalékának.

Fontos megjegyezni, hogy az éves összes fizetendő járulék nem lehet kevesebb, mint a vállalkozási időszakra (évesen arányosítva) jutó minimális tb-járulékalap, illetve szochóalap szerint számított járulékok mértéke.

Ne feledje az szja-t!

A havi járulékbevallásról negyedévesre áttérést az átalányadózó egyéni vállalkozók negyedéves szja-előlegfizetési kötelezettsége indokolta. Most, hogy a járulékbevallásban szerepel a negyedévben megszerzett jövedelem, valamint az abból adómentes rész, az adóelőleg számítása (és megfizetése) is egyszerűbb lesz. A lineáris adózás miatt ugyanis

a nem adómentes rész 15 százalékát ugyancsak a tárgynegyedévet követő hónap 12-ig kell előlegként befizetni.

Az szja-bevallás határideje pedig továbbra is az adóévet követő május 20.