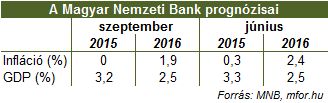

A Magyar Nemzeti Bank szerint idén 0 százalékos lehet az infláció, míg júniusban még 0,3 százalékos áremelkedést vetítettek előre, márciusban pedig a mostani 0 százalékos fogyasztói árindexet valószínűsítették.

A korábbi álláspontjukhoz hasonló visszatérést mutattak a GDP esetében is. A márciusi 3,2 százalék után júniusban 3,3 százalékos növekedést valószínűsítettek, most pedig újra a 3,2 százalékot tartják reálisnak.

Ami pedig a jövő évi várakozásokat illeti, az infláció esetében jókora módosítást eszközöltek, hiszen júniusban még 2,4 százalékot valószínűsítettek, amit most 1,9 százalékra csökkentettek. A gazdasági növekedésünk jövőre változatlanul 2,5 százalék lehet, vagyis a jegybanki szakemberek ezek alapján fenntartják a lassuló növekedésre vonatkozó előrejelzésüket.

Így látják hazánkat

Az elmúlt időszakban tovább folytatódott a hazai gazdaság bővülése. A növekedésben egyre markánsabb szerephez juthat a belföldi kereslet erősödése. A gazdaság bővülését a felvevőpiacaink növekedése révén emelkedő exportteljesítmény is támogathatja. A javuló munkaerő-piaci folyamatok és az alacsony inflációs környezet növelik a lakosság reáljövedelmét, ami elősegítheti a lakossági fogyasztás élénkülését. A devizahitelek forintosítása mérsékli a háztartási szektor sérülékenységét, amely támogathatja a fogyasztókat jellemző óvatosság fokozatos oldódását. A lakosság beruházási aktivitása az élénkülő lakáspiaci helyzetnek és a lakástámogatási rendszer kiterjesztésének köszönhetően bővülhet előrejelzési horizontunkon. Ellenkező irányba hat az EU-források beáramlásának mérséklődése. A gazdasági növekedés 2016 év elején az EU-források kifutásával mérséklődhet, ugyanakkor a jövő év második felétől a hitelezési aktivitás erősödésével és az EU-források ismételt elindulásával javulhat a gazdaság teljesítménye. A negatív kibocsátási rés az előrejelzési horizont végén záródhat, mely így dezinflációs hatású marad a következő negyedévekben.

Az időszak során elsősorban a görög adósságproblémákkal kapcsolatos események, a feltörekvő piaci gazdaságok és Kína növekedésével kapcsolatos aggodalmak, a kínai tőkepiaci zavarok, valamint a Fed kamatemelése körüli bizonytalanság járultak hozzá a negatív globális befektetői hangulathoz. A hazai kockázati mutatók közül a CDS-felár enyhén emelkedett, míg a hosszú forintkötvény-hozamok csökkentek a júniusi Inflációs jelentés megjelenése óta eltelt időszakban. Az elmúlt negyedévben a forint árfolyama nem változott érdemben az euróval szemben. A Monetáris Tanács értékelése szerint a nemzetközi pénzügyi környezet alakulásával kapcsolatos bizonytalanság továbbra is óvatos monetáris politikát indokol.

A Monetáris Tanács a szeptemberi Inflációs jelentés alappályája mellett két alternatív forgatókönyvet azonosított, amelyek a monetáris politika jövőbeli vitelére érdemi hatást gyakorolhatnak. Az első alternatív forgatókönyv mentén a tartósan alacsony költségkörnyezet és erősödő másodkörös hatások megvalósulása a gazdasági növekedésre felfelé, míg az inflációra lefelé mutató kockázatot jelent. Az inflációs cél így az alappályánál lazább monetáris kondíciókkal érhető el. A második alternatív forgatókönyv mentén a pénzpiaci turbulenciák többek között a kockázati prémium hirtelen, nagymértékű megemelkedését és a külső kereslet visszaesését okozzák. Ebben az alternatív pályában az előrejelzési horizonton az inflációs cél elérését az alappályánál szigorúbb monetáris politika biztosítja.

A Monetáris Tanács megítélése szerint a magyar gazdaságot továbbra is kihasználatlan kapacitások jellemzik, és az inflációs nyomás mérsékelt maradhat. A monetáris politika horizontján a kibocsátási rés csak fokozatosan záródhat.

A szeptemberi Inflációs jelentés előrejelzésének ismeretében a Monetáris Tanács úgy ítéli meg, hogy az alapkamat aktuális szintje és a laza monetáris kondíciók tartósan, a vártnál hosszabb horizonton történő fenntartása összhangban van az inflációs cél középtávú elérésével és a reálgazdaság ennek megfelelő mértékű ösztönzésével.

mfor.hu