Nézzük sorban, hogyan állunk a három hitelminősítőnél:

• A Standard and Poor’s esetében maradtunk a BBB- szinten stabil kilátással. Ezt azt jelenti, hogy itt a befektetésre ajánlott kategória alsó határán vagyunk.

• A Moody’s a besorolásunkat a Baa2 szinten hagyta stabil kilátással – itt tehát egy kategóriával feljebb vagyunk, mint a Standard and Poor’snál és nem kellett a leminősítéstől sem tartanunk.

• Érzékenyebb kérdés volt a Fitch ítélete. A hitelminősítő megerősítette BBB besorolásunkat és negatív kilátásunkat is – itt tehát a Moody’s-zal vagyunk egy szinten, de a kilátás rosszabb. A negatív kilátás tavaly január óta volt érvényben, azaz itt nem volt kizárható egy leminősítés.

Fotó: Depositphotos

De mit mondanak a hitelminősítők? Mik az erősségek? Mik a gyengeségek? Mikor kerülhet sor le- vagy felminősítésre? A minősítésekhez kapcsolódó értékelések során nem csak az érdemjegyet ismerhetjük meg: az értékelések általános jellemzője a normalizálódó inflációnak, a folyó fizetési mérleg helyreálló egyensúlyának, a beruházások által ösztönzött növekedésnek, illetve működőtőke-beáramlásnak a dicsérete. Ezek lehetnek azok a tényezők, amelyek miatt megúsztuk a leminősítést – ha egy rosszabb gazdasági helyzetben nem történt meg, akkor most már nem annyira indokolt.

A jövőre vonatkozó kilátásokat akár pozitív, akár negatív irányba alapvetően két tényezőcsoport befolyásolja a hitelminősítőknél. Az egyik ilyen tényezőcsoport a politikai tényezők csoportja: az Európai Unióval való kapcsolat változása, a politikai környezet alakulása, a jogállamisági kérdések. Ennek alakulását a továbbiakban nem tárgyalom, ez inkább politikai, mint gazdasági kérdés, bár nagyban befolyásolja a gazdasági helyzetünket is (nem véletlenül veszik figyelembe a hitelminősítők): a hazánknak járó uniós források visszatartása lassítja a növekedést; a kockázati megítélés romlása gyengíti a forintot, ezáltal magasabb kamatpályára kényszerítve a jegybankot; az Európai Bíróság által kiszabott gigabírság pedig lyukat üt a költségvetésen.

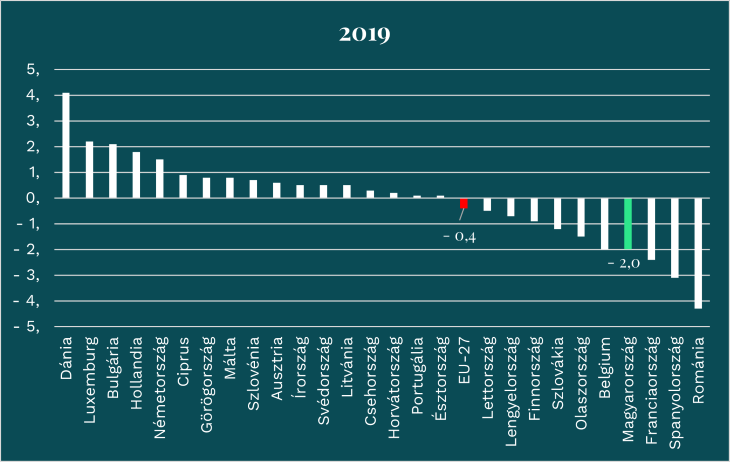

És itt elérkeztünk a második tényezőcsoportig: a költségvetés állapotáig, illetve ehhez kapcsolódóan az államháztartási hiány és az államadósság alakulásáig. Ez pedig egy jelentős kockázati tényező – nézzük a számokat. A koronavírus, majd az ezt követő energiaválság mindenhol súlyosan érintette a költségvetést: az Európai Unió GDP-arányos költségvetési hiánya a 2019-es 0,4 százalékról 2020-ra 6,7 százalékra emelkedett, majd ezt követően 2023-ig 3,5 százalékról mérséklődött. Ez tehát az unió átlagát tekintve is meghaladja a 3 százalékos előírást. Magyarországon a hiány a 2019-es 2,0 százalék után 2020-ra 7,6 százalékra emelkedett, majd 2023-ban is magasan, 6,7 százalékon alakult – ennél csak a 7,4 százalékos olasz hiány volt nagyobb, de nem sokkal maradt el tőle a 6,6 százalékos román deficit sem.

Fotó: Eurostat, Gránit Alapkezelő

A hitelminősítőket azonban nemcsak a múlt érdekli, legalább olyan fontos számukra a jövő is, azaz hogy sikerül-e ledolgozni ezt a hiányt. A kormányzati tervekben (a költségvetésben, illetve a tavalyi konvergenciajelentésben) idénre 2,9 százalékos növekedés szerepelt – tavalyra pedig 3,9 százalékos. A 2,9 százalékos idei deficitet azonban a tavalyra várt 1,5, illetve az idénre várt 4,0 százalékos növekedés mellett számították ki. Ennél azonban a makropálya kedvezőtlenebbül alakult: tavaly növekedés helyett 0,9 százalékos visszaesés történt, míg idénre már csak 2,5 százalékos bővülést vár a kormányzat.

Fotó: Eurostat, Gránit Alapkezelő

Ezzel párhuzamosan lett a tavalyi hiány is jóval magasabb a tervezettnél. Ennek hatására az idei deficitcélt a kormányzat 4,5 százalékra emelte, ám kérdés, hogy ez mennyire lesz tartható. A jelek szerint, ha nem történik semmi, akkor nem lesz tartható. Ez egyrészt adódik abból, hogy az év első négy hónapjában a hiány meghaladta az egész éves előirányzatot (és bár a májusi egyenleg kismértékű pozitívumot mutatott, a decemberi, jellemzően kirívóan magas deficit lehetetlenné teheti a teljesülést). 2 hitelminősítő, a Standard and Poor’s és a Fitch elemzéséből is arra következtethetünk, hogy a kormányzat konszolidációs tervet vetített számukra előre. Ezt erősíti meg Gulyás Gergely június 13-ai Kormányinfón elmondott véleménye, mely szerint ha szükséges lépéseket tenni a deficitcél elérése érdekében azt megteszik – hogy mennyire állunk közel a deficitcélhoz, az viszont a gazdasági növekedéstől függ.

Mennyire állunk tehát közel a deficitcélhoz, mekkora az a pénzösszeg, amelyet esetleg ki kell igazítani? Erre a kérdésre az elemző nem tud egykönnyen válaszolni, hiszen a költségvetés kapcsán csak foltokat látunk: az eredetileg 2,9 százalékos hiánnyal tervezett költségvetés van érvényben, így ahhoz tudjuk viszonyítani az eltéréseket – noha tudjuk, hogy az azokban szereplő számok már nem igazak. Fontos megemlíteni, hogy az eltérések elemzésénél az Eurostat által figyelembe vett, eredményszemléletű (ESA-módszertan szerinti) hiánnyal foglalkozunk (ennek kellene 3 százalék alatt lennie), ezt pedig a módszertan szerint nem terheli például a reptérvásárlás.

Először is nézzük meg, hogy mennyivel nőtt meg a költségvetési mozgástér a hiánycél 2,9 százalékról 4,5 százalékra történő emelésével. Itt figyelembe kell venni azt is, hogy a GDP várható értéke az idei kisebb növekedés és a tavalyi recesszió miatt kisebb a költségvetési törvényben tervezettnél. Az idei konvergenciaprogram becslését felhasználva az adódik, hogy

a hiánycél megemelése mintegy 1180 milliárd forintnyi mozgásteret teremt a költségvetés számára.

Emellett csak a nyugdíjprémium megspórolását lehet említeni a pozitív eltérések között (nem lesz 3,5 százalékos növekedés), ez 20,5 milliárd megspórolását jelenti. A kormány ugyan döntött 675 milliárd forintnyi beruházás elhalasztásáról, ám a bejelentés szerint ez nem a megvalósulást befolyásolja, csak a kifizetést, azaz az eredményszemléletű hiányt nem érinti.

A negatív irányú eltérések alapvetően három fő irányból érkeznek: magasabb kamatkiadások, nagyobb infláció miatti magasabb nyugdíjkiadások, illetve alacsonyabb áfabevételek.

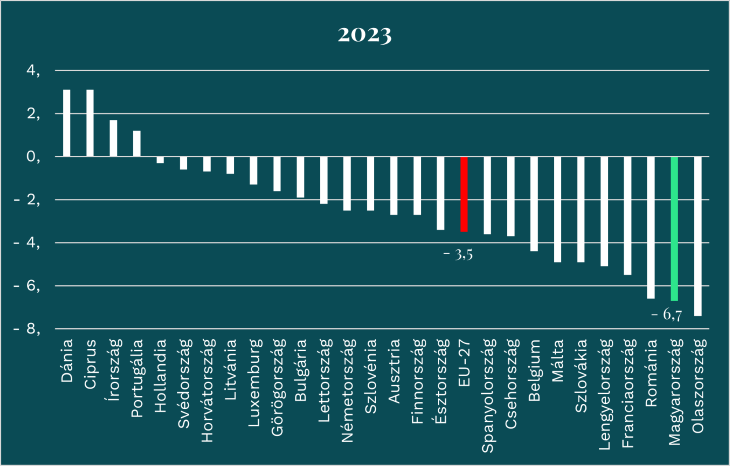

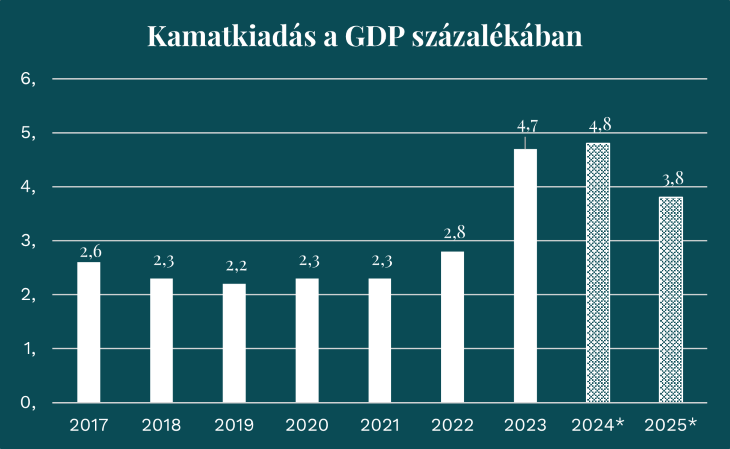

A magasabb kamatok, illetve nagyobb adósság nyomán a kamatkiadások is magasabban alakulnak. A kormányzat idei várakozása GDP 4,8 százalékának megfelelő kamatkiadás – ez 2020 előtt a GDP 2 százaléka körül alakult. Ezzel számolva a kamatkiadások mintegy 400 milliárd forinttal haladhatják meg a költségvetési törvényben szereplő szintet. Míg tehát a koronavírus 2020-as megérkezését megelőzően jellemző nullás kamatkörnyezetben a fiskális politika könnyebben – olcsóbban – adósodhatott el, most ennek már komoly ára van és a nulla kamatok világa legalább rövid távon nem is tér várhatóan vissza, ez pedig hazánk számára is a korábbinál magasabb kamatszintet jelent. Ha pedig a kamatok már mérséklődnek is, az államadósság átárazódásának időigénye (amíg a magasabb kamaton kibocsátott állampapír kifut) miatt ez nem is azonnal jelenik meg a finanszírozás költségében. Ez különösen fájdalmas a mostani időszakban, amikor az uniós források visszatartása azok előfinanszírozását igényli.

Fotó: Eurostat, Gránit Alapkezelő

A nyugdíjak esetében a pluszkiadást az jelenti, hogy a tavalyi infláció magasabb volt a vártnál, így novemberben pótlólagos nyugdíjemelésre volt szükség, ez pedig az idei évre nagyobb kiadást jelent, a nyáron elfogadott költségvetési törvényben pedig értelemszerűen nem jelent meg. Ez mintegy 186 milliárd forintot jelent pluszkiadásként.

A legnagyobb gond az áfabevételek esetében tapasztalható. Ezt egyrészt okozza a kedvezőtlen fogyasztási pálya, másrészt azonban ehhez képest is van egy elmaradás. Kiindulva a tavalyi év teljesüléséből, az idei évre várt fogyasztásbővülésből és inflációból itt mintegy 1200 milliárd forintnyi eltérés azonosítható a tervtől.

A fenti három tételben találhatunk egy közös pontot: mindhárom esetben a magas infláció hozzájárult a költségvetési helyzet romlásához: a monetáris politika szigorítására volt szükség, ami emelte a kamatkiadásokat; a nyugdíjak értékének megőrzése növelte a nyugdíjkiadásokat; a csökkenő vásárlóerő visszafogta a fogyasztást, így az áfa-bevételek értéke mérséklődött. Az infláció leszorítása és alacsony szinten való lehorgonyzása tehát nemcsak a monetáris politika célja, de a fiskális politika számára is kedvező.

És akkor elérkeztünk a számítások határaihoz, hiszen a többi tényező értékeléséhez már szükség lenne az új költségvetési törvényre. A fentieket összesítve

mintegy 650 milliárd forintos eltérés adódik, csak ezeket figyelembe véve ekkora korrekciót kell végrehajtani. Ez a GDP 0,8 százaléka.

Hogy ez valójában 400 vagy 900 milliárd forint, ezt nem tudhatjuk: az ismertetett információhiány mellett ezt a gazdasági növekedés alakulása is befolyásolja.

És hogy ebből mit látnak a hitelminősítők? A fenti számokat vélhetően ők is ismerik, valami hasonló becslést végeznek – hiszen ez a dolguk. Ennek alapján ígérhette a kormányzat a hiány lefaragását, korrekciós intézkedéseket. Fontos tehát a szándék is, de még fontosabb, hogy ezek meg is valósuljanak. Ez nem azt jelenti, hogy a 4,5 százalékos hiány már felminősítést jelent vagy hogy a 4,6 százalékos deficit már leminősítést, de a tartósan magas hiány és nem mérséklődő államadósság jelentős kockázat a hitelminősítés szempontjából.