Az USA lakáspiaci lufija ereszt. Sokan sokféleképpen magyarázzák a problémák gyökerét, és azt, miként és mennyiben fog kihatni a lakáspiac recessziója az Egyesült Államok teljes gazdaságára és a világgazdaság növekedésére. Francia, japán, kínai és német bankok jelezték már érintettségüket, míg pénteken egy angol jelzálogbank előtt alakultak ki 'postabankos' sorok. A pénz- és tőkepiacok már hetek óta várják az amerikai jegybank keddi gyűlését, ahol az alapkamatról döntenek. Mire figyel a FED? Varga Péter közgazdász mfor.hu-n megjelent írásának rövidebb változata.

Amennyiben csupán a részvénypiaci indexek idei teljesítését vizsgálja valaki, valószínűleg nem jutna arra a következtetésre, hogy bármely regionális gazdaság vagy akár a világgazdaság helyzete aggodalomra adna okot. Egy mélyebb elemzés azonban megmutatja, miként gyűrűznek a lakáspiaci problémák szerte a rendszerben.

A defláció rémét elkerülendő, Alan Greenspan 2003-ban 46 éves rekord alacsony szintre, egy százalékra csökkentette a jegybanki irányadó kamatot, s ezáltal hihetetlen nagyságúpozitív nyomást adott a gazdaságnak. Néhány éve mindenki még Greenspant méltatta, hogy sikerült talpra állítania a gazdaságot. A terápia mellékhatásai azonban most jelentkeznek.

Véleményem szerint amint látszódott a vállalati mérlegekben fennálló javulás (az adósságok leépítése, a pénztermelő-képesség rohamos javulása, illetve a készpénz felhalmozása a mérlegben), ennek és a rekord magasságú nyersanyagpiaci áraknak egyértelműen ahhoz kellett volna vezetniük, hogy a FED elérte a célját, a gazdasági ismét visszanyerte vitalitását, és kikerül a túlzott eladósodás okozta válságból. A FED-nek (és bár kevésbé, de az ECB-nek is) ettől fogva arra kellett volna koncentrálnia, hogy semlegesítse a korábban a gazdaságba pumpált óriási méretű likviditást, és kivonja azt a rendszerből. Itt merül fel a dilemma - vagy a központi bankok "vaksága" -, hogy a pénzmennyiségi mutatók, ezen belül is a tágabb értelemben vett pénz (M3) nagysága galoppozva növekedett az elmúlt években világszerte. A jegybankok azonban azzal hitegették magukat, hogy az exexexexinfláció (lakásárak, nyersanyagok, élelmiszerek nélkül) alig emelkedik.

Az, hogy a FED továbbra is megmaradt a 25 bázispontos emeléseknél, rossz kommunikáció volt a piac felé is, mely "nem vette észre" (vagy nem akarta észrevenni), hogy a hitelgazdaságban a felgyülemlett likviditás idővel súlyos problémákat okozhat.

Összefoglalva: a FED által a gazdaságba pumpált likviditás megsokszorozódott. A vállalati profitok és a készpénzállomány soha nem látott szintre növekedett (nem említve a "petrodollárokat" és a más nemzetgazdaságokban is rekord alacsony kamatszintet). Az eladósodó vállalatok "szerepét" pedig a még jobban eladósodó állam (fiskális politika) és a lakosság (az alacsony kamat arra ösztönözte az embereket, hogy a jövőbeli fogyasztásuk egyre nagyobb részéről mondjanak le a jelenlegi javára: harmadik autó, második ház...) vette át.

A "lelassult" monetáris politikának így az lett a következménye, hogy aki csak tudta (a lakosság, a bankok, a sokat kritizált hedgefundok és a private equity cégek) mind-mind igyekeztek addig "megcsapolni" a rendszert, amíg az ebben a "globális hozamvadászatban" (olcsón felvenni hitelt és magasabb várható hozamon befektetni) jövedelmező volt.

Annak, hogy ez az idők végezetéig így folytatódjon, két, egymástól nem független feltétele volt: az olcsó hitel (alacsony jegybanki alapkamat, alacsony kockázati hozamfelár) és a "marginal buyer" (az utolsó vásárló) megléte. Utóbbi feltételek közül most már egyik sem áll fent. A hitellufi kipukkadt.

Vegyük most a lakáspiacot, minden "gonosz eredőjét" górcső alá. Az amerikai lakosság jelenbeli megugrott fogyasztását egyrészt az alacsony hitelkamatokkal (fogyasztási hitelek: autóvásárlásra), illetve az arra épülő, sok esetben spekulatív ingatlan-vásárlásokból eredő nyereségből finanszírozta. Amíg emelkedik az ingatlanok ára, addig ezek a néhány évig "ingyenes" hitelek lehetővé teszik, hogy az adós az ingatlan-áremelkedésből tekintélyes nagyságú nyereséget érjen el.

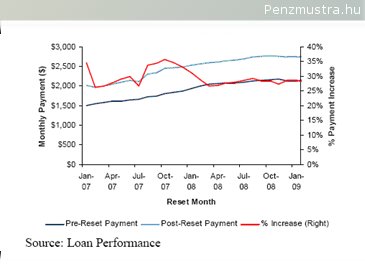

Amennyiben a lakások ára nem emelkedik (sőt esik), akkor az egyik jövedelemforrás eltűnik, illetve a "moratórium" leteltével minimum havi 500-700 dollárral megugrik a házi költségvetés kiadási oldala. Tehát nem csak a mérleg szerkezete romlik, hanem a cash-flow is mélyen negatív lesz... Az adós csődbe megy.

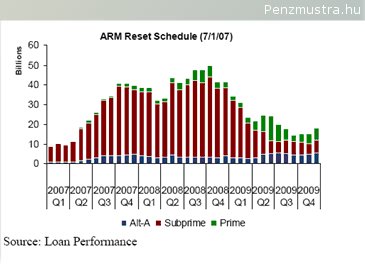

A Goldman Sachs egyik friss elemzése alapján, 2008 végéig havonta átlagban közel negyvenmilliárd dollár értékű hitel kamata ugrik majd meg a fenti összeggel. Ehhez hozzájön még az is, hogy megemelkedett kamatok is éreztetik hatásukat, így az összhatás elérheti a havi átlag ezer dollárt is.

Ezt sokan nem tudják majd állni. A csődök már meg is indultak. Azt sem nehéz kitalálni, hogy a megemelkedő havi kiadások miként fognak kihatni a fogyasztói magatartásra. Sokan ismét a FED irányába kiáltanak (egyesek szó szerint is), hogy segítsen a kamatok csökkentésével. Mit lehet ezzel elérni?

A FED dilemmája: a hitelek jelentős hányada minimum kamattal fut, így hiába csökkent, a minimum kamat még sok esetben így is alacsonyabb lesz, mintha áttérne az illető a piaci kamatra. A már említett GS elemzés rámutat, hogy egy 100 bázispontos kamatcsökkentés csak a hitelek harminc százalékánál eredményezne némi enyhülést. Ahhoz, hogy az átlagos hiteltörlesztés ne változzon, a GS elemzői szerint (egy, a jelenlegi helyzetben elképzelhetetlen) 300 bázispontos kamatcsökkentés lenne szükséges.

Másrészt egy kamatvágás esetén a FED hitelessége is kockán foroghat: megkockáztat-e egy enyhe vagy közepes válságot azzal, hogy kivárja, míg egyértelművé válnak a problémák, vagy hagyja, hogy a piac esetleg bolondot csináljon belőle (kikényszeríti a kamatvágásokat, és utólag kiderül, hogy kisebb mértékű is elegendő lett volna).

Mit lát a még FED?

- A globális részvényárak szinte alig estek (Kína, Hong-Kong új csúcsokon), az USA és az úgynevezett fejlett világ piacai enyhe, 5-6 százalékos mínuszban vannak a rekordszintekhez képest.

- A hitelfelárak a bóvlikötvény piacon ismét normalizálódtak, 330 bázispont körüliek (a csúcs 500 bázispont, a minimum 180 bázispont - mindez az elmúlt negyedévben).

- Az USA tíz éves nominális hozamok 4,4 százalék körüliek a korábbi 5,3 százalékkal szemben, míg Európában 4,15 százalék ez a mutató (korábban 4,75 százalék volt).

Mindez arra enged következtetni, hogy globálisan még mindig sok a likviditás a világpiacon (mely azonban nem tud a szokásos módon áramlani), illetve hogy a piac a FED-re vár, és sok szereplő zárta shortjait. A vállalatok még mindig rekordmértékben vásárolják vissza részvényeiket, a magas nyersanyagárak pedig termelik a befektetni váró dollárokat.

A központi bankok által a rendszerbe pumpált pénz egy nagy része az ingatlan és a strukturált termékek piacán csapódott, ami most likviditási problémákat okoz. Tudomásul kell venni, ezeknek a termékeknek bonyolultságukból fakadóan nincs egy jól működő piaca. És mivel sok van belőlük, és sokan nem is értik, miként működnek, a szituáció olyan, mint amikor egy csecsemő elkezd játszani az öngyújtóval...

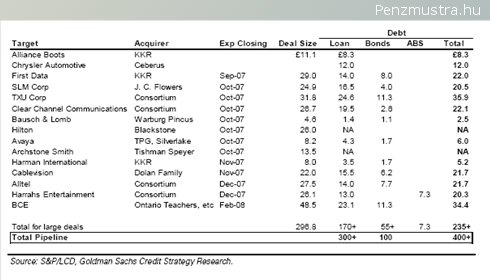

A másik oka a problémáknak, hogy a pénzügyi közvetítői rendszerre most iszonyatos nyomás nehezedik. Egyrészt a még függő felvásárlások hitelei sok esetben a bankok mérlegében vannak. Ezek kihelyezése akadályozza a hitelezési politikát: azaz a bankok új hitelezése rohamosan lecsökken, kevesebb a fogyasztási- és az ingatlanhitel, ami az ezen nyugvó világgazdasági növekedést igencsak meg tudja nyirbálni. Vessünk egy pillantást az alábbi táblázatra, amely a még függőben lévő felvásárlásokat tartalmazza: négyszáz milliárdnyi hitel vár még arra, hogy vevőt találjon. És ez csak a torta egy szelete.

A bankokat így két oldalról is szorítják: forrásaik (nem a betétek) az elmúlt hetekben több mint egy százalékkal drágultak (ha ez így maradna, az azt is jelentené, hogy - nem változó kamatmarzzsal számolva - a Józsi bácsinak nyújtott hitelek is legalább ennyivel fognak megugrani), másrészről az aktíva oldalon sok hitelben "beragadtak".

Ezekből fakad a pénzügyi rendszer mostani problémája. A befektetők szabadulni szeretnének a nem azonnal pénzzé tehető befektetési formáktól (strukturált termékek), a bankok, alapkezelők pedig igyekeznek likviditást szerezni (ami - mint láttuk - jóval drágább lett), hogy vissza tudják venni ezeket.

A FED helyesen különbözteti meg jelen esetben a "lokális" és a "globális" likviditást. A diszkontráta lecsökkentésével és a tenderekkel ezt, a kétélű pénzügyi eszközök és a "megfagyott" aktíva oldal által indukált likviditáshiányt igyekszik kezelni - ahelyett, hogy a kamatfegyvert (irányadó kamat csökkentése) vetné be azonnal, ami tovagyűrűző és sokszor nehezen befolyásolható következményekkel is járhat.

A mostani lépéseknek még kevés köze van egy, az USA ingatlanpiacáért aggódó FED-hez. A FED és a többi központi bank most a globális pénzügyi szektort igyekszik stabilizálni, amely a lakáspiaci és felvásárlási őrület miatt került nehéz helyzetbe. A gond akkor jelentkezik, ha a FED-nek nem sikerül a "lokális" likviditáshiányt kezelnie, ami könnyen tovább gyűrűzhet, és egy lavinát eredményezhet.

Egy kisebb csökkentéssel a FED nem sokat ér. A várakozások túl nagyok, és - mint láttuk - a hitelek szorításán sem enyhítene. Egy hirtelen jelentős kamatvágással a FED egyszerre stabilizálhatja a gazdaságot, de egyben a jövőbeli inflációt is nagyban elősegítheti (a gyenge dollár révén is) - futhat a szekér után.

A legmegfelelőbb megoldás - ha ilyen illuzórikus kimenetel létezik - "közepes" kamatvágásokkal (2-3 lépcsőben) (cirka négy százalékos FED-Fund) a lufi kiengedése lenne. Ekkor az USA-gazdaság a potenciális növekedés alatt maradna, de nem menne recesszióba. A FED kamatvágása azonban vajmi keveset segít, amíg a bankrendszer működése nem áll helyre. Hiába lesz "olcsóbb" a pénz, ha a bankok nem pumpálják tovább a gazdaságba.

Mi várható a részvénypiacon? Aki most részvényt vásárol, az egyértelműen abban bízik, hogy a FED eltalálja a kamatvágás megfelelő mértékét, és jobban aggódik a recesszió miatt, mintsem saját hitelességéért. Amennyiben a vártnál kisebb csökkentés jön, az a piacon akár nagyobb csalódást okozhat, hiszen a várakozások mind a kötvény (főleg itt), mind a részvénypiacon extrémek.. . Sok hős végezte már mártírként.

A teljes cikk itt érhető el