Előzetes megállapodást kötött a 4iG Nyrt. a román RCS & RDS konzorciummal, a tulajdonában lévő DIGI Csoport magyar érdekeltségeinek megvásárlásáról. A tranzakció legkésőbb szeptember végéig zárulhat - közölte hétfőn a 4iG. Mint írták, a vállalat az akvizícióval folytathatja terjeszkedését a hazai távközlési piacon, miután előzetes megállapodást kötött a román RCS & RDS konzorciummal a DIGI Távközlési Szolgáltató Kft. és leányvállalatai, azaz az Invitel Zrt. és az I TV Zrt. megvásárlásáról. A tervezett tranzakció a társaságok átvilágítását, a végleges adásvételi szerződés aláírását és a szükséges hatósági eljárásokat követően szeptember végéig zárulhat.

A kishal megeszi a nagyot

A 4iG közleménye megjegyzi, hogy a DIGI Csoport Magyarország egyik vezető távközlési vállalata. A cégcsoport a kábeltévé, a vezetékes internet és adattovábbítás, a mobil távközlés, a vezetékes telefon, valamint a DTH (Direct to Home) műholdas szolgáltatások piacán is jelen van. A DIGI országszerte több mint 1,1 millió előfizetőt szolgál ki, és több mint 2,5 millió bevételt biztosító előfizetéssel (Revenue Generating Unit, RGU) rendelkezik.

Mint a fentiekből is kiderül, nem csak afféle PR-es fordulat, hogy a DIGI Magyarország egyik vezető távközlési vállalata. Ha megnézzük a vevő és az eladó adatait, akkor az is kiderül, hogy a 4iG ezúttal is szeretné megfordítani a hagyományos felvásárlási modellt, és a "kishal enné meg a nagyhalat". A 4iG 2020-ban, dinamikus növekedés révén ért el 57,7 milliárdos árbevételt, míg az akvizíciós célpontok közül a DIGI Távközlési Szolgáltató Kft. a cégbírósági adatok szerint 2019-ben 52 milliárdos árbevételt realizált, amelyet tovább növeltek az Invitel és az I TV révén befolyt összegek. Emellett a vállalat a mobilpiacon is folyamatosan erősíteni tudta a jelenlétét, ennek köszönhetően a közleményük szerint 2020-ban a csoport magyarországi konszolidált árbevétele 70 milliárd forint volt, a korrigált EBITDA-ja (vagyis a kamat, az adók, és értékcsökkenés előtti üzemi eredménye) pedig elérte a 19 milliárd forintot. A 4iG tehát egy nála nagyobb árbevételű vállalatot kíván felvásárolni, amelynek ráadásul az EBITDA-ja is közel négyszer akkora volt, mint amekkorát a 4iG elért.

Miért adják el a DIGI magyar részlegét?

Mielőtt megvizsgálnánk a 4iG szemszögéből a tranzakciót, érdemes elgondolkodni azon, hogy a DIGI vajon miért szállt ki a magyar piacról, ha erős pozíciókkal rendelkezett és nyereséges működést ért el? Erre több magyarázat is lehetséges, egyrészt a társaság nyereségének viszonylag kis része realizálódott Magyarországon, hiszen ez 54 millió eurót tett ki, miközben a teljes vállalatcsoport 480 millió euró EBITDA-t ért el. Az eredményesség szempontjából tehát a magyarországi operáció nem tűnik kulcsfontosságúnak.

Azt is érdemes a DIGI szempontjából kiemelni, hogy a társaság számos országban folytatott dinamikus terjeszkedést, akár akvizíciók révén, akár mobilfrekvenciák megszerzésével és távközlési hálózatépítéssel. Erre itthon is láthattunk példát, hiszen a fent emlegetett Invitel megszerzésére 2017-ben kötöttek szerződést, akkor a hírek szerint ennek értéke 43 milliárd forintot tett ki, de árverésen jutott hozzá nálunk a társaság egy 1800 MHz-es mobilfrekvenciához. Mindezek - tehát nem csak a magyar, hanem a más országokban végrehajtott lépések - miatt a társaság adósságállománya tetemesre nőtt az évek során, hiszen az 2020 végén meghaladta az 1 milliárd eurót. Emiatt a román sajtóban jelentek meg olyan hírek korábban, hogy a társaságnak vagy meg kell válnia bizonyos érdekeltségektől, vagy jelentősebb alaptőkeemelést kellene végrehajtania.

A DIGI kapcsán még egy érdekességet érdemes megemlíteni: a társaság ugyan rendelkezik mobilkommunikációra is alkalmas frekvenciával, ám ez nem alkalmas a jelenleg előremutatónak számító 5G hálózat működtetésére. Ráadásul a társaságnak az utóbbi időszaknak a frekvenciapályázatokon finoman szólva sem volt "szerencséje". A Nemzeti Média- és Hírközlési Hatóság (NMHH) ugyanis az 5G frekvencia megszerzésére kiírt pályázatnál olyan feltételt támasztott, amely miatt a DIGI-t kizárták. Jelesül az egyik megkötés az volt, hogy az árverési eljárás megindítását megelőző 24 hónapban az érintett vállalatoknak ne legyen a rovásán versenyt korlátozó vagy gazdasági erőfölénnyel való visszaélés kapcsán hozott jogerős ítélet. Az Invitel fúzió kapcsán ugyanakkor több alkalommal is megbüntették őket.

Ráadásul nem ez volt az egyetlen ilyen eset, hiszen 2022-ben több, a frekvenciákon jelenleg szolgáltatást nyújtó három mobilszolgáltató használati jogosultsága jár le. A 900 MHz-es frekvenciasávban összesen 60 MHz, az 1800 MHz-es frekvenciasávban pedig 120 MHz. Ám a DIGI ezekért sem indulhatott, a vállalatot ugyanis a korábban alkalmazott passzussal az NMHH ezekről is kizárta. A cég számára tehát a kitűzött cél, a mobilkommunikációs terjeszkedés folyamatosan falakba ütközött.

Nem állítjuk, hogy a 4iG elé a hatóságok (például az NMHH) vörös szőnyeget fognak teríteni, de a társaságnak az elmúlt években egyszer sem kellett módosítania a terveit adminisztratív akadályok miatt. A vállalatra a nemzetközi fókuszt is ráirányító T-System-felvásárlás kapcsán például voltak olyan aggodalmak, hogy bizonyos piaci szegmensekben túlzott erejű lehet az új vállalat, ám az akvizíció végül nem emiatt esett kútba. Az is szinte biztos, hogy a 4iG nem örökli meg a DIGI korábbi büntetéseit, így például egy frekvenciapályázat során a kizárást eredményező passzus valószínűleg nem fogja terhelni.

Miért jó a 4iG-nek?

A 4iG az organikusan elérhető növekedésnél sokkal nagyobb tempót szeretne diktálni, ennek révén csak az elmúlt egy évben több akvizíciót is végrehajtott. A Spacenet, az INNObyte, a DTSM, a Poli Comuter, Hungaro DigiTel nevű vállalatokban többségi vagy 100 százalékos részesedést vásárolt, míg a Rotors & Camsben kisebbségi tulajdonosok lettek. Ugyanakkor a T-Systems 2019-ben történt felvásárlási kísérlete azt jelezte, hogy ha lehetőségük nyílik rá, akkor akár náluk nagyobb vállalat bekebelezésétől sem riadnak vissza. Más kérdés, hogy a Magyar Telekom informatikai leányvállalatának megszerzése végül kútba esett.

Az ugyanakkor érdekes kérdéseket vet fel, hogy miként alakítja át a 4iG működését a DIGI megszerzése, hiszen a vállalat eddig elsősorban B2B szegmensben volt erős, és vállalatoknak, illetve a közigazgatás számára nyújtott szolgáltatásokat. A DIGI viszont – ahogy azt fent is jeleztük – óriási lakossági állománnyal (is) rendelkezik. Az ugyanakkor elég kézenfekvő szinergiának tűnik, hogy a 4iG az akvizíció révén akár a vállalati, akár a közületi ügyfeleinek távközlési szolgáltatást nyújtson, ahogy a DIGI ügyfélköre is potenciális vevő lehet a 4iG szolgáltatásai számára. Nagy lehetőség lehet az egyesült vállalat számára, ha a mobilkommunikációs piacon sikerülne „dobbantania”. Véletlen egybeesés, de a magyarországi Telenor-részleget néhány éve megszerző cseh milliárdos, Petr Kellner hévégi tragikus helikopterbalesete akár a magyar távközlési piac konszolidációját is felgyorsíthatja. A korábban skandináv tulajdonban álló vállalatra ugyanis a pletykák szerint kormányközeli vállalkozók is szemet vetettek.

Mennyi az annyi, és miből fizeti ki a vételárat a 4iG?

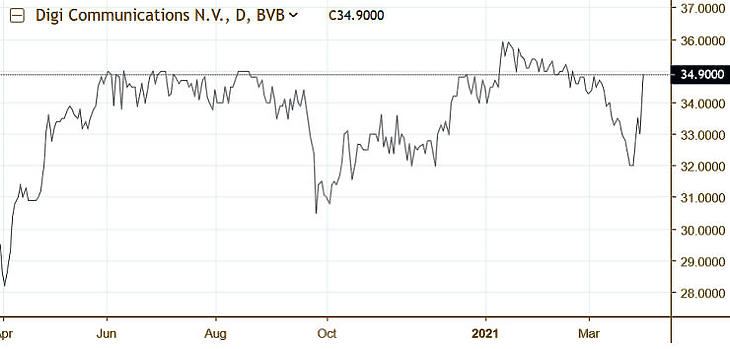

A megjelentetett közlemények - legyen szó a magyar vagy a román tőzsdének leadott kommünikéről - nem tartalmaznak információt a vételárra vonatkozólag. Csupán annyit jeleztek, hogy "a felek a felvásárlást 2021. szeptemberéig kívánják végrehajtani a DIGI Kft. és a leányvállalatok átvilágítását, a végleges adásvételi szerződés aláírását és a szükséges hatósági eljárásokat követően". Így tehát hüvelykujjszabály alapján az EBITDA-értékeléshez lehet nyúlni. Azt nem tudjuk, hogy a DIGI mennyire volt kényszerhelyzetben (ahogy fent írtuk, látszólag nem, de vannak érvek az értékesítés mellett), és azt sem, hogy a 4iG mennyire volt "éhes", de nagyjából a fenti mutatószám 3,5-5-szörös értékén futnak reálisan a DIGI-hez hasonló távközlési szolgáltatók. Ezek alapján tehát valahol 70 és 100 milliárd forint közötti sávban lehet majd a vételár. A piac alakulása azt sugallja, hogy ennek inkább a felső részét közelítő értéket várnak, hiszen az értékesítés bejelentése után a DIGI részvényei a keddi tőzsdei kereskedésben közel 7 százalékkal ugrottak meg.

Mindezek után még az tűnhet látszólag nehézségnek, hogy a 4iG miből fogja finanszírozni a tranzakciót. Ez azonban annak ellenére sem tűnik megoldhatatlan akadálynak, hogy egy magánál nagyobb társaságot vásárolhat fel. A társaság ugyanis egyrészt jól fel van tőkésítve, másrészt a likviditási bőségben könnyen tud külső forrásokat is bevonni. Ennek egyik viszonylag egyszerű módja a Magyar Nemzeti Bank növekedési kötvényprogramja, amely keretében 2019-ben 30 milliárd forintot vontak be, illetve néhány napja újabb ilyen kibocsátás révén 15 milliárd forintnyi kötvényt értékesítettek. Az általunk megkérdezett szakértő szerint, ha szükség lenne rá, akkor akár egy zárt, akár egy nyilvános részvénykibocsátással is jelentős további tőkéhez tudna jutni a 4iG, így amennyiben végül mégis meghiúsulna az ügylet, az biztosan nem a finanszírozás miatt történne.