A koronavírus-járvány tavaly jelentős hatással volt a lakáspiacra, ami idénre is áthúzódott: visszaesett a turizmus, kevesebb belföldi munkavállaló és tanuló keresett kiadó lakást, csökkentek a bérleti díjak. Ezek a tényezők pedig mérsékelték a befektetési céllal, kiadásra szánt ingatlanokkal elérhető hozamokat is.

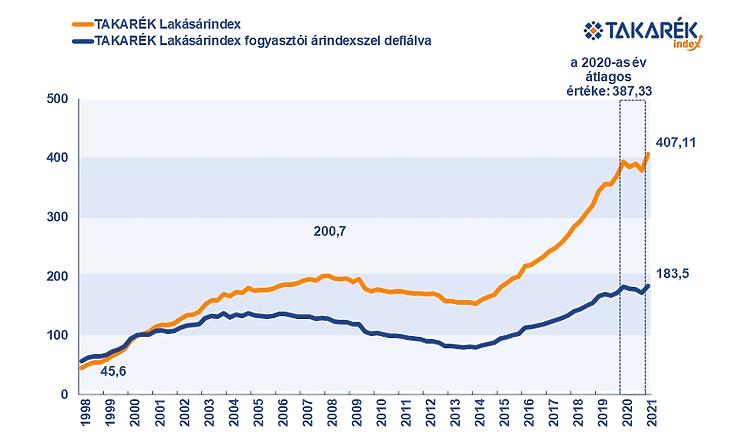

Csökkent a lakásárak növekedési üteme

A kiadási célú lakásvásárlásnál a hozam két tényezőből tevődik össze, a bérleti díjból és a lakásárak növekedéséből. A korábbi években az utóbbi biztosította az ingatlanok jelentős jövedelmezőségét. Tavaly ugyanakkor a drágulás mértéke jelentősen csökkent, bár még így is 3 százalékkal nőtt éves szinten 2021 első negyedévére.

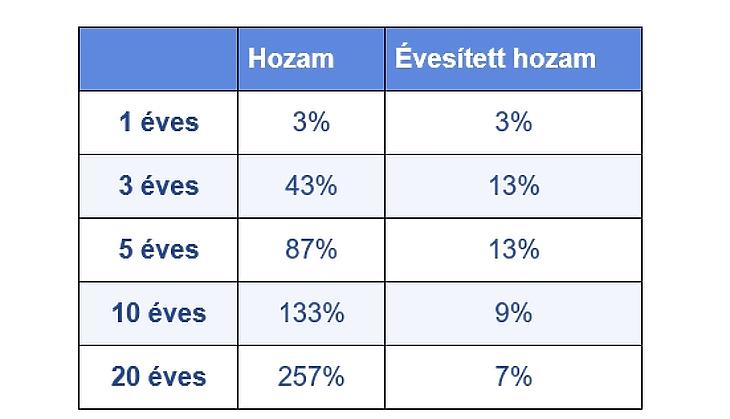

Húszéves időtávon, 2021 első negyedévéig a lakásárak átlagosan 257 százalékkal emelkedtek, ami 7 százalékos évesített hozamot jelentett csak a lakásárak növekedéséből. 2011 és 2021 között az ingatlanárak 133 százalékkal nőttek, az évesített hozam 9 százalékos volt. Öt év alatt a lakások 87 százalékkal drágultak, évente átlagosan 13 százalékkal. Az elmúlt egy évet azonban csak 3 százalékos emelkedés jellemezte.

A közvetlen ingatlanbefektetések hozamának másik összetevője a bérleti díjból elérhető jövedelem. A KSH lakbérindexe szerint országosan az előző év azonos időszakához képest 2021 júliusában 1,4 százalékkal nőttek a bérleti díjak, de Budapesten csak 0,2 százalékos volt az emelkedés. Így összességében, bár az idei nyár gyorsabb ütemű drágulást hozott, továbbra is messze elmarad az árszint a járvány előttitől, ami rontja az ingatlanok hozamtermelő képességét.

A tavalyinál 0,3-1 százalékkal alacsonyabb a hozam

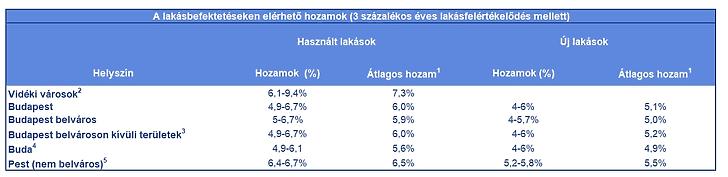

A Takarék Index elemzői a jelenlegi piaci információk alapján megvizsgálták, hogy közelítőleg milyen átlagos teljes hozamokra lehet számítani egy kiadási célú lakásbefektetés során, vagyis a bérleti díjakból és a lakásárak változásából együttesen.

A modell szerint az ingatlanvásárlás során a vételár felét 5,14 THM-es jelzáloghitelből finanszírozták. A kapcsolódó költségek (illeték, ügyvédi díj, felújítás, berendezés) összesen 8 százalékot tettek ki, illetve az amortizáció évente 1 százalékos. A számítás szerint a bérlésből származó jövedelem megállapításához a befektető tételes költségelszámolást alkalmaz, ahol az ingatlan éves szinten 2 százalékos amortizációja számolható el a beszerzési érték után. A bérbeadásnál havi 10 ezer forint egyéb költség merül fel, és a lakás az év 90 százalékában bérbe van adva. A modellben a közös költség összege havonta 10 ezer forint volt.

A Takarék Index kalkuláció szerint 3 százalékos várható lakásár-növekedés mellett 4,9 és 6,7 százalékos hozamokra lehet számítani Budapesten a használtlakáspiacon. Vidéken az eddigiekhez hasonlóan, ennél kicsit magasabb, 6,1 és 9,4 százalékos szintek is elérhetőek. Az új lakásoknál a hozamok Budapesten 4 és 6 százalék között alakultak a számítás szerint.

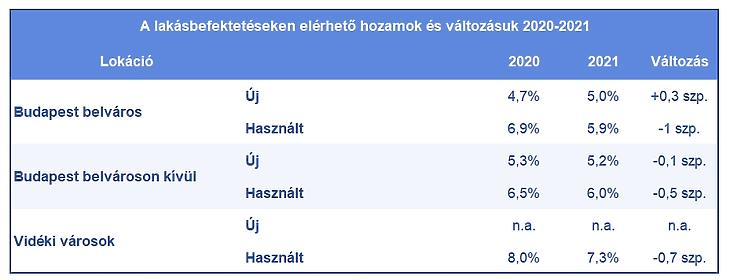

Idén a használt lakások esetében némileg csökkent a sajáttőke-arányos nyereség a tavalyihoz képest, míg a fővárosi új lakások esetében stagnálás látszott. (3. táblázat) Ez azt jelzi, hogy a járvány tavaly megmutatkozott jelentős hatása – amikor 4–5 százalékponttal csökkentek a hozamok 2019-hez képest –, 2021-re is áthúzódott, a hozamszintek egyelőre nem kezdtek emelkedni.

A zöldhitel emelheti a hozamot

Az új lakások piacára a közeljövőben több tényező is jelentős hatással lehet. Az irántuk jelentkező keresletet támogatja, hogy a most indult zöldhitelprogram keretében 2,5 százalékos kamattal is elérhető jelzáloghitel az energiatakarékos ingatlanokat vásárlóknak, ami a mostani kalkulációhoz képest közvetve javíthatja az új lakások hozamtermelő képességét. Ráadásul a családos, CSOK-kal vásárlók számára, ez utóbbi hitel kamatlába 0 százalékra mérséklődik, ami szintén növelheti a keresletet az új lakások iránt. Összességében tehát az új lakások további áremelkedésére lehet számítani.

A használt piac idei éve is jól sikerült eddig, sokan vásároltak lakást, az árak pedig ismét felfelé indultak. A jövőre nézve pedig a támogatásoknak, valamint a gazdasági növekedésnek és emelkedő bérpályának köszönhetően az újhoz hasonlóan a használt piacon is további áremelkedés várható.

A lakáspiaci kockázatok között ugyanakkor meg kell említeni a hitelkamatok emelkedését, valamint a hiteltörlesztési moratórium jövő évi kifutását, amelynek pontos hatásai egyelőre nem ismertek.