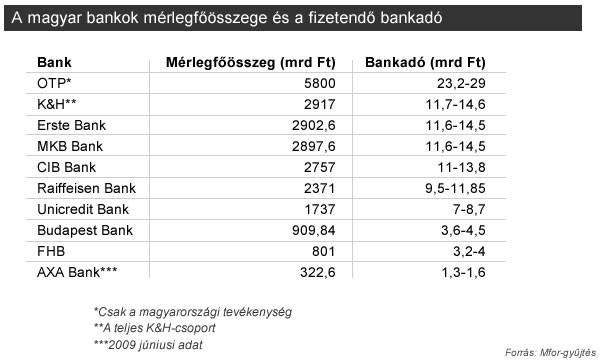

A kormány akcióterve szerint a bankokra, biztosítókra és egyéb pénzügyi cégekre "bankadót" rónának ki, az érintett cégeknek már az idén - a 2010-es költségvetésben tervezett 13 milliárd forint különadót is beszámítva - összesen 200 milliárd forintot kellene befizetniük az államkasszába. A különadó a legutolsó információk szerint két évig maradna érvényben, és a bankok között a tőlük elvárt 120 milliárd forintos elvonást a mérlegfőösszegük alapján "dobnák szét".

Marsi Erika, az NBK alelnöke az MTI-nek nyilatkozva rámutatott: a fő kérdés az lesz, hogy miután a bankok nem ugyanolyan állapotban vannak, a kormány által tervezett "bankadó" egyeseket nem ösztönöz/kényszerít-e arra, hogy aktivitásukat csökkentsék, ez ugyanis visszaütne a gazdaságra.

Ha minden pénzügyi intézmény jelentős eredményt tudna felmutatni, s az eredmény fedezetet nyújtana a befizetésre, nem lenne probléma. A bankrendszer azonban heterogén, s azon hitelintézeteket, amelyeknek az eredménye tavaly nem volt számottevő, vagy veszteségesek voltak, egy ilyen befizetési kötelezettség biztos veszteségbe dönt - mondta.

Marsi Erika a tavalyi banki eredményeket alapul véve úgy vélekedett, hogy a mérlegfőösszeg alapján kirótt befizetés néhány banknak nem jelentene nagyon-nagy gondot, vannak olyanok, melyeknél ez már nehezebben kitermelhető lenne, s vannak az alacsony nyereséget elérő hitelintézetek, melyeknek - így például a CIB-nek, az MKB-nak és a Raiffeisennek - nagyon jelentős gondot okozna. A tulajdonos ilyenkor vagy tőkét emel a leánycégben, hogy az kifizethesse az adót, vagy ennek hiányában a leánycég áthárítja a terhet az ügyfelekre, megváltoztatja üzletpolitikáját, például visszafogja tevékenységét.

Ezért is nagyon fontos, hogy sikerüljön olyan számítási módot kidolgozni, ami normatív, és nem jár azzal a kockázattal, hogy a gazdaságban jelentős szerepet betöltő bankok mérséklik aktivitásukat - hangsúlyozta az alelnök. Tőkeereje növelése érdekében már amúgy is mindenki csökkenti kockázatait, különösen, hogy a tulajdonosok elvárása is ez; mindez megfejelve még egy tényezővel, súlyos következményekkel járhat - hangsúlyozta a szakértő.

Marsi Erika szerint, ha nem lehetne átstrukturálni, az eredmény lenne a legigazságosabb vetítési alap, ez esetben azonban nem jönne össze a 120 milliárd forint, mert akinek nincs eredménye, az nem fizetne.

Úgy vélekedett, a bankok esetében adóalapként normatívabb lenne az árbevétel típusú, vagyis a kamat-jutalék bevétel, mert jobban tükrözi, hogy mennyi a banki tevékenységből megtermelt bevétel. Így például, ahol nagyobb a nem teljesítő hitel, ott nem képződik kamatbevétel, a mérlegfőösszegben azonban benne vannak a nem teljesítő tételek is - mutatott rá. Ez a módszer nem ösztönözne a terhek áthárítására sem, ha ugyanis emelik a kamatot, nő az adó.

MTI/Menedzsment Fórum