Cikkünk eredtileg laptársunknál, a Privátbankár.hu-n jelent meg.

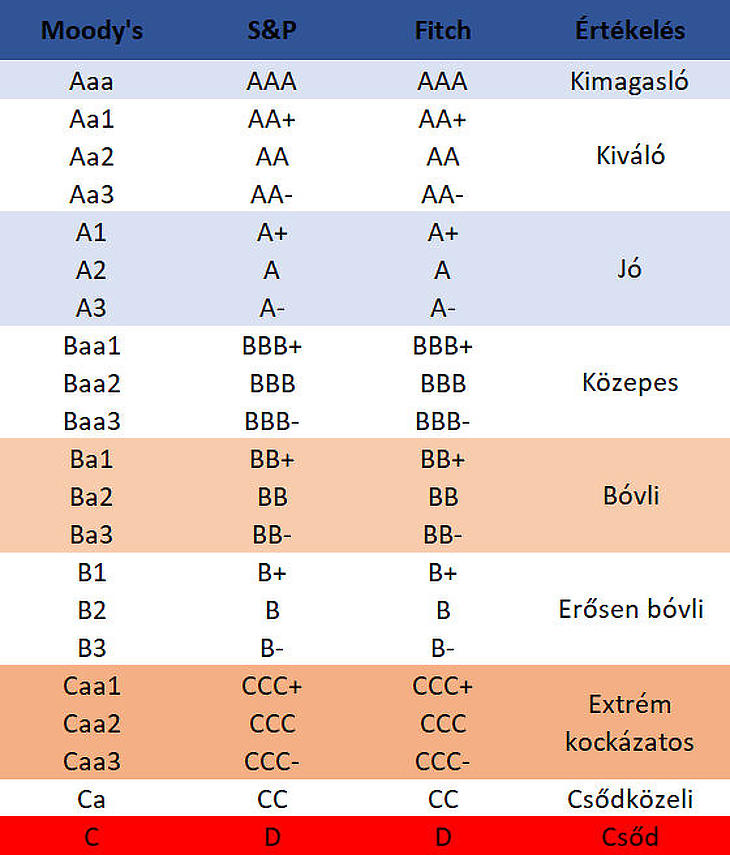

A múlt hétvége egyik érdekes gazdasági eseménye azt volt, ami elmaradt. A Moody’s az eredeti ütemterv szerint felülvizsgálta volna a magyar államadósság hitelminősítését. Szemben a másik két nagy minősítővel, amelyeknél a BBB kategóriában van a magyar szuverén adósság, azaz két grádiccsal a bóvli („nem befektetési”) szint felett, a Moody’s a maga Baa3 besorolásában tartja a magyar államot, ez pedig eggyel rosszabb rating, a BBBmínusz megfelelője. Viszont tavaly szeptemberben a szokásos felülvizsgálati ciklus szerint vizsgálták a magyar ügyet, és bár maradt a besorolás, de „pozitív kilátások” megjegyzést fűztek hozzá, ami utalt, hogy esélyes a legközelebbi menetben a felminősítés.

Ez a felminősítés maradt el.

Ha tárgyalták is Frankfurtban, nem nyilvánult meg a magyar ügyben a Moody’s. Pedig érdekes lett volna belehallgatózni a szakértői csapat beszámolójába, amit azután követett az igazgatósági testület nem-döntése – ami maga is döntés. Bizonyára azon folyt a vita, ami minket is erősen foglalkoztat: miként alakul a magyar államháztartás állapota a belátható időben, és természetesen a még nagyobb kérdés: mi történik a magyar gazdasággal.

Érdemes felidézni a Moody’s tavaly szeptemberi közleményét, amelyet sokan félreértelmeztek. „Baa3, Outlook positive”: ez akkor a 2020 második negyedévi súlyos gazdasági visszaesést ismerve valóban furán hangzott. A magyar hatóságok a saját vállukat veregették, hogy lám. Pedig a megjegyzés csak arról szólt, hogy a Moody’s hajlamos volt csatlakozni a másik kettőhöz a magyarországi kockázati szint megítélésében.

Az akkori közlemény szerint azt szólt a magyar állami kockázati besorolás felemelése mellett, hogy a nyárvégi adatok szerint kisebbnek látszott a gazdasági visszaesés, és mérsékeltebbnek a deficitnövekedés a Baa3 csoport átlagához képest. (A Baa3 csoportban van Kazahsztán, Oroszország, Olaszország, Portugália, India).

Az elemzők azt is érzékelték, hogy az uniós transzferek nagymértékű beáramlása, valamint a tartós és jelentős külkereskedelmi mérlegtöbblet hatására évek óta csökkent a magyar gazdaság külső eladósodottsága. Az uniós deficitszabályok betartása révén az államadósság GDP-arányos mértéke is csökkenő pályán haladt 2020-ig. Az egyszeri nagy deficitnövekedést követően ezért arra alapozták a 2020. szeptemberi döntést, hogy túl lehet tekinteni a koronavírus-járvány miatti egyszeri romláson.

Majd jött az évvégi nagy kiköltekezés

Ez persze még akkor volt, amikor a külvilág (meg az itthoni elemző) nem tudhatta, hogy a kormány, amely a családtámogatási és munkahely-megtartási kiadásokkal tavasszal csínján bánt, az év végén elengedi a költségvetési deficitet egy sor nagyberuházás finanszírozásával. A hitelminősítő 2020-ra a GDP 7,3 százalékát kitevő költségvetési hiánnyal számolt; idénre azonban kiderült, hogy az ennél jóval nagyobb lett: 8 és 9 százalék közé nőtt. A Moody’s-nál azzal kalkuláltak, hogy a 2020 visszaesést csaknem visszapótolja a gazdaság, négy százalékos növekedéssel, és azzal megtámogatva a költségvetési hiány három éven belül visszatér a 3 százalékos szint alá. A 2020-as záró államháztartási adósságállományt a GDP 76 százalékára becsülték.

A tényadatok azonban 2021 tavaszára azonban más képet festenek a gazdaságról, de főleg az államháztartásról, így sajnos meggyengült a felminősítés melletti fő érv. A Moody’s akkori elemzésében is negatív kockázati tényezők között szerepelt a magyar államadósságszolgálat terhe, ami a Baa3 csoport átlagát némileg meghaladja. Említették továbbá a német autóiparnak való nagyfokú kitettséget. De óvatosan szó esett a nyilvánosságnak szóló közleményben az „EU-van szembeni időnkénti konfrontatív viszony” témájáról, a kormányzati gyengeségekről („some weaknesses in the institutions and governance framework, mainly in relation to civil society”).

Ha tehát elképzeljük Moody’s igazgatósági ülésnek ezt a napirendi pontját, és beleéljük magunkat a döntéshozók helyébe, akkor valóban nehéz helyzetértékelési leckét kapunk.

Miért kellene a többi hitelminősítőnél rosszabb csoportban tartani a magyar államot 2021-ben? Ám milyen érvek szólhatnak a felminősítés mellett?

Már mint azon túlmenően, hogy a jelenlegi csoportból néhánynak még rosszabbul alakulnak az adatai. Az olasz államadósság ismert módon eleve nagyobb arányú. Viszont a magyar adat is rosszabbnak néz ki; amint azt már a tavalyi pénzszórás után sejteni lehetett, a MNB pedig a héten nyilvánosságra is hozta: a GDP 80 százalékát túllépte a mutató 2020-ban.

A kormányzat megnyugtató nyilatkozatokat tesz – ami a dolga. Ám van itt némi félreértés a magyar államadósság mértékét illetően a hazai közéletben, még a szakemberek körében is. A magyar államadósság aránya – gyakran elmondták – az uniós átlaghoz közeli. 2020-ig éppen csak meghaladta a német államadóssági arányt. Ám a finanszírozási teher minden könnyen meghosszabbítható adósságnál a kamatfizetés. Az pedig a német állam esetében eleve negatív: a megtakarítók fizetnek azért, hogy teljesen kockázatmentes (AAA besorolású) aktívában megőrizhessék megtakarításaikat. A magyar állam azonban nem ilyen feltételek mellett bocsát ki 1, 3, 5, 10, 15 éves állampapírokat. Tanulságos megnézni az MNB közlése alapján, hogy miként néznek ki a magyar referencia-hozamok nemzetközi összevetésben (MNB, ábrakészlet, 2021. március 23).

A német Bund sajátos eset. De Olaszország is olcsón finanszírozza nem csekély államadósságát, és ebben az utóbbi hetek nemzetközi kamatemelkedési mozgásai sem idéztek elő lényegi változást. A magyarnál jobb kockázati besorolású Lengyelország kötvényei is a mienknél alacsonyabb kuponnal kelnek el: rövidebb lejárakon nulla és egy százalék között, a tízéves kötvény másfél százalék körül, az emelkedés csekély volt februárhoz képest. A korábbi korszakok viszonyaihoz mérve a magyar sem számít rossznak, de már láthatóan jóval drágább, mint a többi, és egy hónap alatt is érezhetően emelkedtek a hozamok.

A tényleges keresleti-kínálati viszonyok alakulásában, amint erről már volt alkalmunk írni, csak részleges szerepet játszik a hitelminősítői rating. Az euróövezet tagjainak állampapírjai esetében döntő tűzerejével ott áll azt Európai Központi Bank is. Mögöttünk azonban – az euró átvételét elvető, az alaptörvénybe 2011-ben a forintot nemzeti valutaként nevesítő politikai döntés következtében – nem áll az EKB. Kár lenne tehát lesajnálni az olasz (vagy portugál, spanyol, görög) pénzügyi viszonyokat – Budapestről. A pénzpiacok sem így látják a helyzetet.

A Moody’s szeptemberi elemzése nem tér ki rá, de a hitelminősítők nyilván számolnak az EU válságkezelő csomagjának létével. Az pedig úgy volt kialakítva, hogy az elsősorban az EU déli, és másodsorban a keleti periférián levő tagállamok gazdaságát és államháztartását támogassa meg a járvány okozta sokk utáni helyreállítási szakaszban.

A magyar megítélést javítja, hogy Magyarországnak is igen nagy összeg van kilátásba helyezve a mentőcsomagból.

Erre is számítva mondhatta Varga Mihály pénzügyminiszter, hogy egy jó ideig nem kellhet kilépni a devizakötvénypiacra. Majd meglátjuk.

De hogy a visszaduzzadt államadósság finanszírozása nem lesz annyira olcsó és könnyű, mint a 2020 előtti aranykorszakban, az bizonyos. Most még tisztábban látszik annak igazsága, amit pedig sokan elmondtak: abban az időszakban kellett volna – és lehetett volna – kitágítani az adósságráta erőteljes mérséklésével a fiskális teret. Bizony a vírusválság alatti és a rákövetkező nem könnyű időszakban nagy szükség lenne rá.

Most mindenki számol, kalkulál, találgat. A pénzvilágban sokféle fordulat állhat elő; valóban nehéz eldönteni, hogy lehet-e szimplán átnézni a tegnapi és mai gazdasági-pénzügyi bajokon, vagy inkább érdemesebb óvatosan nézni a jövő elé. A Moody’s megtehette, hogy nem döntött. A magyar cégvezető, a kormány, minden egyes szereplő viszont folyamatos döntési helyzetben van.