Nem a magyar ügyekkel kezdjük, több okból is. A magyar pénzromlásnak számos sajátos tényezője van (igen, azok többsége politikai természetű), márpedig a címben szereplő kérdés általános, érvényes az EU-ra, a fejlett világra. A magyar inflációs adat eleve kilóg a sorból: az éves rátánk tavaly európai rekordot hozott. Sajnos az is el kell mondani, hogy az áremelkedési ütemünk tartósan meghaladja az európai országokéit, és nemcsak az eurót használó tagállamokéit.

Továbbá jól látszik, hogy a magyar inflációs folyamatok bizonyos késéssel követik azt, ami az EU többi gazdaságban lezajlott. Míg nálunk 2023 elején tetőzött az inflációs hullám, addig az EU többi országában már 2022 nyara-ősze meghozta a csúcsot, ahonnan az ütem fokozatosan mérséklődött.

Kontinensünk inflációs folyamatairól a szintén a Klasszis Média Lapcsoporthoz tartozó laptársunk havi rendszerességgel beszámol a Privátbankár Európai Inflációs Körképben.

A kitekintést tehát nem nálunk kell kezdeni, noha az ügy minket is erősen érint.

Globális szinten is igaz, hogy a mögöttünk hagyott másfél évhez képest mostanra nagyot esett az inflációs ráta. Ám az, hogy még meddig mérséklődik, milyen várható ütem szerint, sőt valóban mérséklődik-e – mindez fontos vitaügy a gazdasági elemzők, szakértők között. Könnyű lenne kimondani, hogy az infláció gyorsan jött és ugyanúgy gyorsan el is múlik; csakhogy pontosan azért zajlanak a viták, mert a tényadatok és a mögöttük álló mozgató-tényezők nem támasztják alá az európai inflációs történet ilyen gyermekien egyszerű értelmezését.

Jelenleg is nagy jegybanki szakapparátusok, nemzetközi szervezetek próbálják felrajzolni a legvalószínűbb reálgazdasági és áralakulási pályát. Az utóbbi évek sokszoros kríziseivel a hátuk mögött azonban csakis különféle óvatossági megszorítással közölnek előrejelzést a prognoszták. Tekintsük az OECD legfrissebb jelentését.

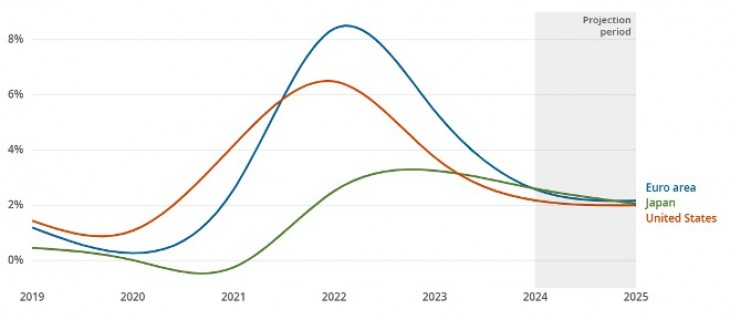

A fogyasztóiár-indexek trendje és lehetséges alakulása

A számunkra távoli Japán esetét félretéve: az áremelkedés stilizált, kisimított leírása csaknem azt adja vissza, amit most a gazdasági újságírók többsége vall: a különféle okokból hirtelen felszaladt infláció elérte a csúcsát, és most ugyanolyan gyorsan visszaesik a fejlett világban. Csaknem, de nem teljesen ez a helyzet: a 2025-ös év végére a prognosztizált pálya valóban érinti az árstabilitás szokásos fogalma szerinti tartományt, de azért nem oda tér vissza, ahol 2020 előtt volt.

Persze 2020 a Covid miatt rendkívüli esztendőként kerül be a történelembe: a hirtelen megváltozott keresleti viszonyok és kínálati körülmények miatt recessziós időszak lépett fel, és annak a deflációs hatása megfogta az árszintet egy átmeneti időre. Ám a 2019-es, meglehetősen felfűtött gazdasági konjunktúra idején is csekély volt még a pénzromlás a legfejlettebb piacgazdaságokban; ehhez képest a 2024-re és 2025-re remélt dezinfláció az akkorinál némileg magasabb platóra tér(het) vissza.

Sőt léteznek további komoly felfele mutató kockázatok. Bizony a 2021-től hirtelenül felfutó árszint-emelkedés mögött találhatunk olyan okokat, amelyeknek egy része most is velünk van, így a globális termelési láncolatok sérülékenysége. A Vörös-tengeri áruszállítás mostani kockázatossá válása a szállítási tarifák emelkedését, a szállítási határidők hosszabbodását idézte elő. Ez egy példa arra, hogy miért csak nagy megszorításokkal lehetne feltenni, hogy az árszint innen már alig növekszik tovább a világban.

Nézzük, hogy az utóbbi évek sajátos árviszonyaira hogyan reagáltak a nagy jegybankok.

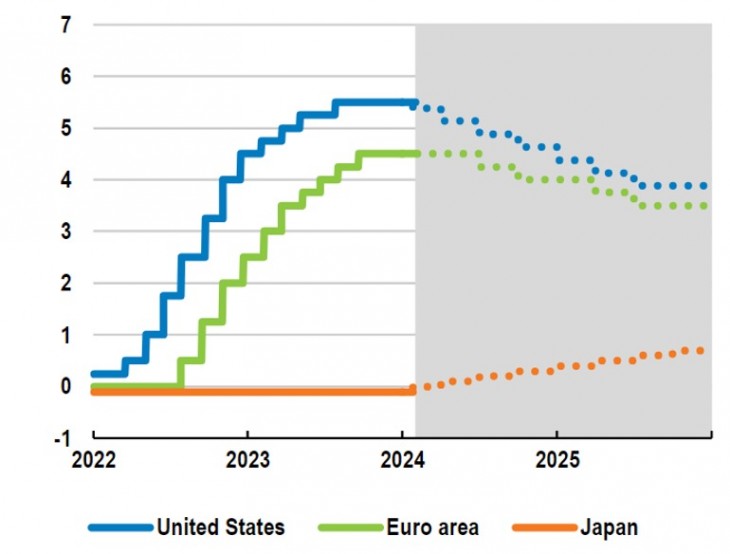

A jegybanki irányadó kamatok változása és kivetítése

Némileg hasonló a kamatgúla alakja a pénzromlási hulláméhoz, de nem teljesen. Igen, várható a kamatok megereszkedése az euróövezetben és az Egyesült Államokban – Japán e vonatkozásban is sajátos eset. Azonban az ábra világosan üzeni: most nem várható a 2022 előtti időszakhoz való visszatérés.

A jegybanki kamatok mozgása nem szimmetrikus: a gyors emelkedést elnyújtott mérséklés követi – ha majd egyáltalán megindul a kamatmérséklés.

A csökkentő kamattrend közeli megindulása viszont egyáltalán nem evidencia. Az amerikai jegybank szerepéét betöltő Fed nyári kamatmérséklését még néhány hete is az elemzők többsége biztosra vette, most azonban a monetáris lazítás nyári megkezdését a felmért szakmai körök kisebbsége valószínűsíti.

Ennek oka pedig legfőképpen az, hogy a várt recesszió helyett az amerikai gazdaság továbbra is növekedési lendületben van, a munkaerőpiacon nagy a kereslet, történelmi mélységekben található a munkanélküliségi ráta. Ilyenkor pedig ellenjavallt a kamatszint leszállítása és az azáltali gazdaságélénkítés, hiszen a gazdaság így is élénk. Ez meglátszik abban is, hogy a maginflációs ráta (amely tehát nem veszi számításba a feldolgozatlan élelmiszereket, üzemanyagokat, államilag szabályozott javakat az inflációs mutató kiszámításában) elég makacs. Ha pedig elnyúló alakot ölt az inflációs folyamat, akkor a jegybankok nem kezdhetnek bele nyugodt szívvel jelentős kamatcsökkentésbe: egy esetleges utókorrekció nagy tekintélyvesztéssel járna, és ilyenkor rendszerint nagyobbat kell emelni, mint amilyen arányt maga az inflációs szint (vissza-)emelkedése indokolna.

És mi van itthon? A januári inflációs adatra hivatkozva megjelent a politika csúcsán az öndicséret: vége a magyar inflációnak, és itt van most már az ideje a gazdasági növekedésnek.

A Központi Statisztikai Hivatal által mért árindex valóban mérsékelt volt: 3,8 százalék az előző januárhoz képest. 2023. január persze éppen brutálisan magas indexszel kerül be a gazdasági adattárba: az ilyen bázishatás mind kevésbé segít be az idén, főleg az év második felében.

Vita folyik az energiaárak méréséről – ezt itt már többször kitárgyaltuk. Arról pedig nem folyik vita, hiszen az árstatisztika-készítést ismerők jól tudják, hogy a praktikusan a hó tizedik és huszadik napja között elvégzett árfelírásba a piaci üzemanyag drágulása is csak késéssel kerül be, ha az adótartalom emelésével indokolt 41 forintos jelentős nagykereskedelmi áremelést a gazdasági szereplők széthúzva érvényesítik. Ezek azonban idővel kiegyenlítődnek, és más tényezőkkel együtt az év során beépülnek az árakba – ezzel viszont szembemennek a 2023 végén gyorsnak látszó dezinflációs trenddel. Az pedig egy olyan évben következett be, amikor a magyar gazdaság – Európában ritka kivételként – recesszióban élte át az esztendőt.

Nézzük, hogy az Európai Bizottság legfrissebb, 2024. február 15-én közzétett kitekintése mit tartalmaz az EU-t és a magyar gazdaságot illetően.

Az előrejelzés karaktere nem különösebben tér el a független kutatóhelyek kitekintéseitől: a magyar gazdaság a tavalyi recesszió bázisán idén bizonyára növekedni fog. A GDP-bővülés mértéke azonban jóval 3 százalék alatti; talán a rákövetkező évben haladhatja meg azt. Az éves inflációt tekintve a Bizottság elemzése a 2023-as bázisévre még a ma tudottnál kisebb értéket állít be, és annak bázisán mindkét prognosztizált évre 4 százalék feletti pénzromlással számol. Sajnos a hosszú trendek ismeretében elég valószínű, hogy az EU inflációs átlagát jóval meghaladó lesz a magyar pénzromlás üteme.

Az EU előrejelzése még azelőtt készült, hogy kiderült volna a magyar költségvetési roppant nagy 2023-as hiánya (az Nagy Márton nemzetgazdasági miniszter közlése szerint a GDP arányában 6,5 százalék – a szerk.). Ez a vonatkozás mindenképpen lényeges, mert ha valóban az éves GDP 6 és 7 százaléka között volt a tavalyi deficit, akkor annak érezhető idei leszorítása – az EU többlethiány-eljárása miatt vagy piaci, finanszírozási okból – egyszerre járhat növekedésiütem-vesztéssel és árszint-növekedéssel, tekintettel az állami bevételi oldal szükséges bővítésére, vagyis az adóterhelés elkerülhetetlen emelkedésére.

Abból pedig az következik, hogy nemcsak nem pusztult el a magyar infláció, ahogy a propaganda előszeretettel mondogatja, de jelentős szerkezeti és egyidejű konjunkturális okok miatt a remélt nagy dezinfláció is csak részben tud bekövetkezni. Ekkor viszont a jegybank nem tehet úgy, mintha minden úgy alakulna, ahogy azt a kormányközlemények sugallják. A vállalatok, családok számára pedig marad a korábbinál valamivel alacsonyabb, de az európai kontextusban magas kamatszint – a helyzet mindenféle következményeivel együtt.