Az MNB a legutóbbi kamatdöntő ülésén az elemzői várakozásoknak megfelelően egy újabb kis lépést tett. Magát a jegybanki alapkamatot változatlanul 13 százalékon hagyta (ennek egyelőre továbbra sincs nagy jelentősége), nem változott az egynapos jegybanki betét sem: az most alapkamat mínusz 50 százalékpont, azaz 12,50. Az egynapos fedezett hitel kamata viszont 100 bázispontos csökkenéssel 17,5 százalék lett, a kötelező tartalék választható részére fizetett kamat 100 bázisponttal, 16 százalékról 15 százalékra csökkent. Az egynapos betéti gyorstendereknél meghirdetett, a devizacsere-tendernél alkalmazott kamat szintén egy százalékkal csökkent, vagyis az igazán effektív, a pénzintézeteket és nagyobb megtakarítókat befolyásoló instrumentumnál a piac számára irányt adó kamat immár „csak” 15 százalék.

Ez még mindig messze a legmagasabb a környezetünkben. Az egész gazdaság kamatviszonyaira való kihatása miatt még a csökkentett mérték is nagy, és fékezi a hitelfelvétel, a beruházási folyamatokat. De az éves inflációs ráta a maga várható 17 százalék körüli értékével akkor sem ad nagy teret a kamatszint ennél ambiciózusabb leszállításra, ha a dezinfláció mostantól gyors és tartós – ennek esélyeire vissza kell még itt térnünk.

Ami azonban most lényeges: a jegybank kénytelen elég magasan tartani a kamatszintet, hogy el ne forduljanak a forinttól a hazai és külső megtakarítók. A magyar kockázati besorolás a vezető hitelminősítőknél az utolsóelőtti az EU-ban; a feltörekvő piaci megítélés ellensúlyozásához bizony meglehetősen vonzó kamatszint tartozik.

Ez törékeny egyensúly. Még olyan körülmények között is az lenne, ha a magyar gazdaságpolitika óvatos és kiszámítható. De nem az. Eddig inkább az MNB és a Pénzügyminisztérium közötti időnkénti csörték mutatták meg a belső ellentéteket, amelyek azonban nem igazán rázták meg a pénzügyi piacokat, hiszen a monetáris és a fiskális politika közötti dinamikus ellentét minden gazdaságban jelen van. A nagy valuta-gyengülések belső okokból inkább váratlan politikai megszólalások nyomán következnek be, mint jóval korábban az államcsőddel való példálózás esetében. Ilyen nyitottság mellett pedig a külső események azok, amelyek azonnal és erőteljesen hatnak.

Ami a belső zajokat, zavaró megszólalásokat illeti, a miniszterelnök szokásos politikai eszmefuttatása Erdélyben nem mozgatta meg a piacokat; külső politikai és diplomácia következményei viszont jelentősek. A szabadegyetemi előadás leginkább attól lehetett figyelemre méltó a gazdaságelemzőknek, amit nem érintett.

Orbán nem hozta szóba az olyan belső bajainkat, mint az államháztartás tartós és méretes kiegyensúlyozatlansága, az uniós forrásokhoz való hozzáférés bizonytalansága, az oktatás és egészségügy állapota, és igen, a monetáris politika horgonynélkülisége és a forint bizonytalan sorsa – mind olyan ügy, amely nem várja meg 2030-at.

Míg a miniszterelnök elkerülte a most sürgős és fontos gazdasági ügyeket, a kormányzaton belül megsokasodtak az ellentmondó hangok. Ez új fejlemény, hiszen szemben a tényleges koalíciós kormányokkal, amelyek belső érdekellentétjei szokásos ügynek számítanak demokratikus viszonyok között, nálunk nincs érdemi koalíciós helyzet, különösen nincs érték- és érdekelvű vita a kormánypártok között. A kancellári működésmód szerinti Orbán-kormány nem ad teret az igazi miniszteri autonómiának. Így, ha valaki kiszól, az inkább kooperációs zavarnak, belső hatalmi ütközésnek a jele.

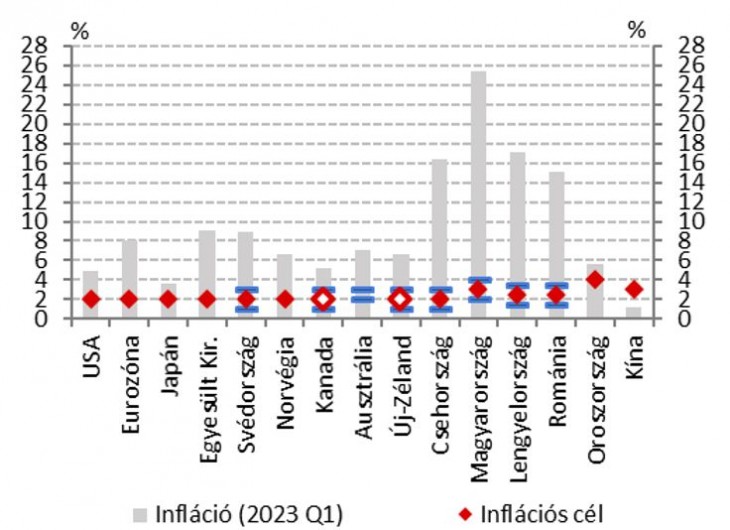

Amint várható volt, az állami beruházások indítása, leállítása, szabályozása ügyben konfliktus van Lázár miniszter és mások között. Ez eddig érdemi külső visszhang nélkül zajlik. A pénzügyekben viszont járhat érdemi hatással, ha a Nagy Márton által képviselt élénkítés-sürgetés úgy jelenik meg, mint amely előre vetíti a kormánypolitika újabb kanyarját. Továbbá az a felvetés, mely szerint a jegybanki 3 százalékos inflációs cél túl magas, elgondolkoztathatja a forint-aktívák birtokosait. Ugyanis a magyar inflációs célkövető rendszerben így is a többi uniós országnál magasabban van megállapítva a célérték, amelyhez az MNB egy ideje még egy plusz/mínusz 1 százalékos toleranciasávot is rendelt. Ezzel például a fogyasztói árindex 3,9 százalékos értéke még bőven az árstabilitási szinten levőnek számít. Most persze nem ez a legfőbb gondunk, hanem az EU-rekorder ütemű pénzromlás.

A négy százalékos tolerált értékkel a magyar cél-infláció így is messze a legmagasabb Európában, és az orosz inflációs céllal egyezik meg. A célértékünk megemelésének a javaslata olyan üzenet lehet az aggódó befektetőnél, amely a forinttól való menekülésre, de mindenképpen az elvárt kamatszint magasan tartására ösztönöz.

Hasonló ügy a gazdaságfejlesztési miniszter vállalatfinanszírozás-élénkítési törekvése. Mondhatni: érthető részérdek. Ám a pénzügyi elemzők jól látják, hogy a kedvezményes kamatozás hitelek újbóli kiterjesztése gyengíti a jegybank monetáris politikájának érvényre jutását, ront a kamatcsatorna hatékonyságán. Minden a lazább inflációs politika előnyeire vonatkozó célzásokkal ront a magyar kormányzat amúgy sem kiváló hitelességén.

Ezek a belső zajok, zavarok rövid távon nem teszik semmissé a dezinflációs folyamatot. A 2022/23 fordulóján elért roppant magas inflációs bázisról csakis folytatódni tud az árszint további emelkedésének az üteme: de azért az továbbra is infláció marad.

Viszont a lopakodó adóemelések objektív következményei és a pesszimista inflációs várakozások együttesen oda tudnak hatni, hogy az év legvégén elérhető mintegy 7-8 százalékos pénzromlási ütem tartósul - miközben a környezetünkben a fogyasztói árváltozás visszatér a 2-3 százalékos szintre.

Ám ez a közepesen pesszimista szcenárió is azon nyugszik, hogy nem állnak be drasztikus fordulatok a környezetünkben és a hazai viszonyokban. A geopolitika továbbra is nagy meglepetésekre képes. A hazai ügyeket illetően még meglepetés-gyanúsnak sem mondható, hogy az őszünk mozgalmas lesz. A tanári pálya militarizálása-megregulázása aligha lesz sikeres, és itt a családok sokaságát érintő konfliktusok várhatók. A költségvetési mizéria közepette nem lesz forrás olyan területek megígért szintentartó finanszírozására, amelyek zavarai szintén sokak életére kihatnak: egészségügy, közlekedés, önkormányzati alkalmazottak. A tartósan alulfinanszírozott területek (például a csatorna- és vízművek) idővel megkövetelik a szükséges finanszírozást, vagy szaporodnak a rendkívüli események.

A költségvetési viszonyok ismeretében nem meglepő, hogy a kormányzat célba vette a lakosság megtakarításait, leplezetlenül a jobb az állami finanszírozás érdekében. Nyugodtabb viszonyok közepette nem okozott volna olyan meghökkenést a Gazdaságfejlesztési Minisztérium közigazgatási államtitkárának az a megállapítása, mely szerint a háztartások az indokoltnál nagyobb összeget tartanak lekötetlenül a folyószámlájukon, amelyből ezermilliárdok mehetnének állampapírba. Ez kétségtelenül így van, mégis sokakat megijesztett már maga a témataglalás – rossz történelmi emlékek miatt. A kormány döntése alapján a számlavezető bankok nemsokára kötelező tájékoztatást küldenek az ügyfeleiknek arról, hogy az állam milyen megtakarítási lehetőségeket nyújt.

A hatóság a lakosság pénzügyi tudatosságának fejlesztéséről beszél, de a nagyközönség egy része immár roppant gyanakvó minden állami gondolattal és intézkedéssel szemben. A társadalmi médiában okozott ez is, mint az állampapír-vétel forszírozásának más módja, kormánykritikus megjegyzéseket és a közbizalom hiányát jelző tőkementési javaslatokat.

A közhangulat csak egy dolog, de a következő hetek ennél konkrétabb ügyeket is fel fognak hozni. Az uniós intézményekkel fennálló lezáratlan viták miatt rohamosan fogy az idő. Ha az EU dedikált pénzügyi alapjaihoz való idei hozzáférésről le kell mondanunk, az súlyos fordulatot hozhat az országkockázati besorolásban. Ha az Erasmus-programból kiesnek az állami körből kiszervezett egyetemek, az anyagi és főként intézménystratégiai veszteséggel jár.

Ezek a rizikók rövid időn belül így vagy úgy eldőlnek. Talán előbb, mint ahogy az MNB a maga választotta ütemben normalizálja a kamatjait, visszaadva az alapkamatnak a szokásos funkcióit. Lehet, hogy rövid lesz a pénzügyi uborkaszezon.